更新时间:2016-07-09 08:00:35来源:采编

【宝能释放善意然王石不领情 万科的退路?】万科大戏一场接着一场,以现在看来,很多看客已经忍无可忍,于是各种关于万科大结局的传闻开始在网络疯传,甚至惊动了深交所。(华夏时报)

万科大戏一场接着一场,以现在看来,很多看客已经忍无可忍,于是各种关于万科大结局的传闻开始在网络疯传,甚至惊动了深交所。

7月8日,深交所向万科发出关注函,要求其说明关于华润、深铁将溢价收购宝能系所持有的万科股份及华润、深铁分列第一和第二大股东,万科将转变为国有控股企业传闻。

同日,香港财经杂志引述匿名人士向港交所发出告密信,猜测万科管理层正动用PLAN B(B方案),信中指万科计划收购黑石集团在内地的资产,涉及资金130亿,目的可能是保护管理层的控制权。

但是对于相关传闻,万科方面均对《华夏时报》记者表示,第一个传闻万科毫不知情,而第二个传闻万科不作回应。

谣言惊动深交所

复牌原本被认为将给万科股权之争带来一个大结局,但目前看来,这只是万科股权之争的一个筹码,而故事刚刚进入下一个段落的开场。

7月4日,深交所向万科发出关注函,称近日,多家媒体报道,华润、深铁将溢价收购宝能系所持有的你公司股份,华润、深铁分列第一和第二大股东,你公司将转变为国有控股企业。同时,你公司通过自媒体称毫不知情。

深交所要求万科向华润及其一致行动人、钜盛华及其一致行动人、深圳地铁及其一致行动人(以下简称“相关方”)核实后说明上述媒体报道是否属实,如属实,相关方是否遵守了深交所相关规定;以及在自媒体发布信息前,万科就上述媒体报道向有关当事人的问询情况,以及万科的行为是否遵守了深交所相关规定。

深交所还要求万科在7月12日前将相关说明及证明文件书面函告知深交所并对外披露。

惊动深交所的传闻盛传于7月7日,当日有消息称,在深圳市政府协调下,涉及各方已经有了初步的意见达成。

有消息称,目前的协调结果为:华润、深铁溢价接盘宝能系股份,补偿宝能所花费财务费用;华润、深铁分列第一和第二大股东,因二者皆为国企,万科转变为国有控股企业;接受华润、深铁、广东省国资委的共同监督,经营上保持一定的独立性。

除此之外,对于万科管理层的去向,该消息称:“王石实质性退休,任终身名誉主席。华生、张利平退出董事会,深铁补进2名董事;新任董事长到位之前暂由郁亮兼任,原管理团队皆保持原状。”

对于这一消息,本报记者向万科官方进行求证,其表示,对于上述传言,万科集团毫不知情。本报记者再次就这一消息向接近万科的内部人士求证,其表示这一消息尚有疑点,一是华润、深铁高价接盘宝能系股份,存在国有资产流失之嫌。另外,宝能股份有一年的锁定期,尚且不能交易。

管理层遭质疑

值得注意的是,上一个传闻还未有定论,新的传闻又被爆了出来。

7月8日,香港杂志《港股策略王》报道引述一封怀疑是匿名人士向港交所发出的告密信,指万科计划收购黑石集团在内地两间商用物业平台,交易收购价约130亿元(人民币,下同)。万科在去年12月29日其后的公告中多次表示与一“潜在卖方”有合作意向,计划全购目标公司权益,并拟以发新股及现金支付,但一直未披露详情。外界盛传该公告或显示万科管理层如果引入深圳地铁失败,将采用PLAN B.

上述报道引述信件称,130亿中约90亿为向招商银行借贷,万科将承担35亿,另外5亿元很可能由万科持股6%的绿景中国主席黄敬舒支付。告密者怀疑万科管理层可能利用该收购,令他们即便被大股东辞退,仍可保持公司的控制权,这一行为或有损公司利益或违反信托人职责。

匿名人士在信件中认为,收购黑石平台套现的130亿元,或可由对方买入接近6%的万科股权,增加以王石为首的管理层一方对公司的控制力。

在上月万科董事会会议召开之际,独立董事张利平突然申请回避表决,原因是他本人任职的美国黑石集团正在与万科公司洽售在中国的一个大型商业物业项目,带来潜在的关联与利益冲突,存在关联关系。由于张利平的回避表决,导致表决议案的基数由11人变成10人,全部十二项议案都刚刚好在7:3的情形下得以通过,华润方面则因对表决人数的异议,一直认为表决结果无效。

其后,万科在7月1日披露公司计划并购黑石集团关联企业管理的基金持有的一家大型商业地产平台公司的多数股权。今年1月起,万科已与黑石就该项目展开洽谈,以成立共同控制的有限合伙制基金,取得该项目96.55%的股权,上述收购项目已在董事会表决通过,但尚未签署正式的收购协议。

对于告密信事件,万科方面对《华夏时报》记者称,万科对此不作回应。

股权之争愈加复杂

虽然谣言凶猛,但核心都离不开万科股权变化。

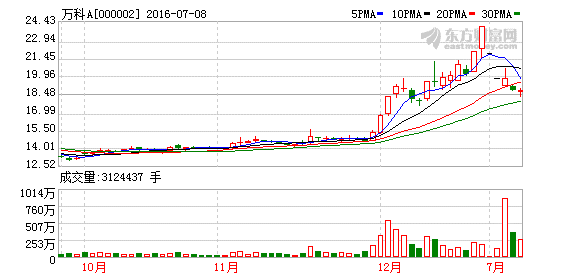

从7月4日复牌以来,万科A一直呈现令人诧异的成交。7月7日,万科A盘内激战异常激烈,最终跌4.95%,收盘18.82元/股,全天成交81.3亿元。

7月6日晚间,万科A发布公告称,7月5日至7月6日,钜盛华通过资产管理计划在二级市场增持公司A股股份7839.23万股,占公司总股本的0.710%。本次权益变动完成后,钜盛华及其一致行动人前海人寿保险股份有限公司,合计持有公司A股27.6亿股,占公司总股本的25%。这意味着,“宝能系”已触碰25%举牌红线,在本周剩下的交易日内,已经不能再次入场增持。也意味着,万科股权之争中宝能系将触发其第5次举牌。持续近一年的万科股权之争或硝烟再起。

针对宝能系的不断增持过程是否合规,业内一直存在争议。7月5日,万科企业股份有限公司工会委员会(下称万科工会)起诉钜盛华、前海人寿、南方资本、泰信基金、西部利得损害股东利益责任纠纷案被深圳市罗湖区人民法院受理。

7月7日,第五次触及举牌线后,宝能火速披露权益变动报告书,分析称是在为下一轮增持争抢时间。

值得一提的是,已拿到万科四分之一股权的宝能似乎颇为笃定,千余字的报告书不吝笔墨地强调认同万科管理层的表现,且在详述前期议案(罢免万科全部董事)初衷的同时,也坦言要“做万科长期的战略财务投资人”。

不过,对于宝能突然表示的善意,万科方面并未领情。“我刚开始接触姚振华时,他说宝能是想做财务投资者。”王石在接受媒体采访时说,但明显宝能是想控制公司,做一些“想做的事”。

“引入深圳地铁既能解决万科的股权之争,又符合万科的战略转型需求。具体的增发价格还可以谈,是个技术问题。”王石说,从长远利益看,由于获得了深圳地铁优质项目的“优先权”,所有股东几年后的收益就足以覆盖摊薄产生的成本,合作能得到资本市场的最大认同。

王石认为,宝能在资本市场兴风作浪不是个案,举牌过南玻A、韶能股份等公司,都是强行进入,然后改造董事会。“宝能成为大股东才几个月,就要罢免整个董事会、赶走整个管理层。他们真有能力管好这家公司吗?这像一般投资者的想法吗?”

围绕万科控制权争夺,除了深交所几次问询,国资委、证监会、保监会等监管部门都对此作出回应。想来随着谣言越来越凶猛,监管层会加大力度介入,以尽快终结万科股权之争。