更新时间:2016-11-16 08:07:10来源:每日经济新闻

转眼进入11月中旬,年底各类机构的业绩比拼逐步白热化,对投资者来说,今年的投资也将逐渐画上句号。大半年的时间里,经历了英国脱欧公投、美联储加息预期等各类事件的风险测试,以及上周美国总统大选大幕落下,投资者的心态也从大起大落中淡定下来。或许大家已经开始思考,如何布局2017年才能稳稳拽住收益?和普通投资者一样,机构最近陆续发布了2017年的策略报告,开始为来年做准备。理财不二牛采访了来自券商、银行和基金等多位机构人士,根据他们的观点,为您总结出一份明年的资产配置计划。

机构研究者:经济回暖,是时候建仓了?

“从时间周期上看,12月会是一个建仓期。”这是申万宏源证券研究所市场研究联席总监钱启敏近期的观点。

不少机构人士也认为,经济出现短期企稳,企业盈利逐渐回升,同时市场经历了反复震荡消化,A股底部逐渐夯实,有望迎来新的投资机会。

前海开源基金执行总经理杨德龙同样表达了类似观点。其表示,年底A股会迎来今年以来最好一波反弹,并看好2017年的走势,并称沪指有望涨至4000点,主要原因有四个:一是楼市的拐点就是股市的起点;二是深港通即将开通,可以提高大盘估值;三是养老金入市逐渐落地;四是经济回暖,基本面利好。杨德龙认为,尽管楼市资金并不见得都会注入股市,但目前A股特别是蓝筹股处在较低位置,有很大吸引力。

中金公司也表示,考虑到投资者对境外投资需求的提升、房地产和黄金共同的实物资产特征,资金流向股票、境外投资或其他另类投资的可能性较大。

针对不同类型的资产,各家机构给出了具体的策略和建议。比如黄金,主流观点认为,尽管特朗普上台,带来11月9日金价飙升,但很快利空阶段性出尽开始回调;同时,美联储在12月以及明年各加息一次的预期仍在,美元持续走强,对金价而言,明年难有上佳表现。一位券商策略分析师就对理财不二牛表示,明年应控制黄金资产的配置比例。中金公司也建议,未来6~12个月,黄金资产的合理配置比例为2%~ 10%,并可关注12月美联储加息窗口临近黄金价格调整时的配置机会。

对于债市的投资机会,申万宏源认为,尽管目前大家仍一致预期“明年债市机会不大”,但如果人民币贬值阶段性到位,中国利率债和货币市场在全球资产配置中的吸引力凸显出来,外资套利的涌入可能成为明年打开债市走牛的关键。

此外,近两年来,由于“资产配置荒”的出现,可投资产品种类较少等因素,投资者境外资产配置的需求逐步上升,目前境外资产配置已成为许多高净值人群的标配。针对具体国家或地区的投资前景,中金公司预计,2017年全球经济继续温和增长,部分新兴经济市场优先考虑,在主要发达经济体中,美国的增长前景好于欧元区,欧元区好于日本。

需要注意到是,配置境外资产的主要作用是分散风险和汇兑收益,但境外市场的风险仍然不低。事实上,通过不同国家或地区的股票、债券、黄金、大宗商品和房地产等大类资产进行合理配置,是能够达到分散风险、增加收益的目的,但普通投资者想做出一份投行等机构常常写在报告里的配置组合,概率很小。

难道普通投资者的钱只能存银行吗?答案当然是否定的。目前基金、信托和银行理财等机构发行的产品都能帮助他们完成资产配置需求,尤其是公募基金,其品种丰富、投资门槛低至千元、监管严格和交易方便等优点,成为首选。

下面,理财不二牛根据多方调查分析,重点通过基金组合为不同类型投资者整理了一份2017年的投资参考。

激进型投资者:四成权益资产+三成境外投资

具体到不同类型的投资者,在布局年底甚至跨年的投资机会时,显然有所不同。对于激进型投资者,中金公司建议配置约四成的权益资产以及三成的境外资产,其余配置在货币、债券、另类投资以及地产上。

针对境外投资,中金公司建议超配港股。港股市场相比全球股市都有估值优势,还受益于盈利增长稳健,以及内地投资者境外配置的需求。同时,目前内地普通投资者直接配置港股资产的限制较少,且随着深港通推进,投资港股的渠道进一步拓宽。在所有资产中,港股也是预期回报率最高的。博时基金给理财不二牛的反馈中,也给予了港股两成的配置比例。

相比其他境外市场,普通投资者想配置港股选择较多,公募的港股基金无论数量还是类别,都更能满足其多样化需求。

据东方财富Choice数据统计,截至三季度末,已投资港股资产的QDII基金有70只(各份额分开计算,下同),港股资产占基金净值比超过50%的有38只,其中13只为指数基金。跟踪指数主要为代表大盘风格的恒生国企指数和恒生指数,前者规模最大,主要有H股ETF、恒生H股和H股分级等,后者有恒指ETF、恒生通、恒生ETF和添富恒生等,下半年以来的收益率均在10%以上。另外,还有一只QDII跟踪标普香港上市中国中小盘指数,为华宝标普香港中小盘,于今年6月24日成立,截至11月10日的收益率为6.66%。前述38只QDII中,国投中国、国富大中华精选混合和工银香港中小盘年内收益率均超过10%。

此外,据东方财富Choice显示,目前已成立的沪港深基金达到45只(各份额分开计算),37只为今年成立。业绩方面,有9只年内收益率超过10%,其中8只为今年成立。沪港深基金主要通过港股通投资港股,相比QDII的优点主要是不受QDII额度限制、A/H股可灵活切换、交易费率较低以及申赎效率更高。可以看出,受益于沪港通和深港通,公募基金投资渠道增加,沪港深基金的优势明显,而传统的港股QDII势必压力大增。

对此,济安金信副总经理、基金评价中心主任王群航对理财不二牛(微信号:buerniu5188)表示,沪港通和深港通开通后,“原来重点做港股的QDII含金量已经不大。如果这些产品做不出业绩优势,或者不能改变投资区域,已持有的投资者应当审慎抉择,甚至赎回。”

除港股市场外,部分机构还看好印度市场,申万宏源就是其中之一。该机构表示,如果2017年印度的政治体制能顺畅,改革将迎来加速期,印度股市也将迎来绝佳的机会。中金公司也认为,印度在新兴经济体中有望继续保持高速增长。理财不二牛统计发现,截至三季度末,国内有四只QDII基金投资了印度资产,以资产市值大小分别为上投摩根亚太优势混合、华夏全球股票、工银全球配置和工银全球精选股票,印度资产占基金净值比分别为12.2%、4.62%、0.59%和1.04%,这四只QDII基金三季度的净值增长率在10.65%~3.58%不等。

平衡型投资者:债基唱主角,权益做定投

纵观受访机构人士的观点,对于风险适中的平衡型投资者,明年的资产配置可重点投资债券基金,仓位在五成左右;偏股基金则应坚持定投,配置两成;其余按仓位高低可配置境外资产、黄金及货币基金。

具体到定投方式,针对目前的市场环境,王群航告诉理财不二牛,定投应高度灵活,通过“双不定”即“不定期、不定额”的方式定投。对于高风险产品,他建议可加大定投力度,毕竟现在估值较低。其中,股票型基金要注意其业绩及稳定性;混合基金则要在细分、再细分的基础上,跟踪混合型基金的绩效,重点关注高度灵配配置的基金(股票仓位上下限差值超过80%);鉴于未来一段时间,出现大幅度趋势性行情的可能性不大,指数型基金可暂时忽略。

尽管受资金面等因素影响,今年以来,持续走牛的债市近期一度波动较大,但在投资界人士看来,债市短期承压,长期仍看好。来自博时基金的观点认为,中长期来看,供需关系和基本面仍是决定债市走势的关键因素。

具体品种上,富国基金首席策略分析师马全胜建议,如果能够承受净值波动,可以配置一定的二级债基。同时,“如果你能够拿的期限比较长,定开债基和普通封闭式债基其实是不错的选择。因为,做收益是一个好的品种”。定开债基无疑是眼下的市场明星,不仅发行市场火爆,收益也明显高于普通开放式债基的平均水平。目前定开债基的年内收益率,主要集中在4%~7%。

马全胜认为,跟普通开放式债券基金不一样,定开债基因为是定期开放,所以短期的流动性冲击较小。根据天天基金网显示,目前定开债基有298只,其中封闭期在12个月的占主流,达到58%,有172只;封闭期18个月的次之,44只;封闭期6个月的有34只;而超短期3个月、中长期9个月以及超长期2年和3年期的占比较少,总共44只。马全胜同时表示,在封闭式管理的背景下,基金经理更容易做出收益来,定开债基在封闭期内可以做到两倍杠杆收益,杠杆收益比较出色。

事实上,债基的收益主要来自杠杆,今年8月出台新规,开放式基金杠杆率不得超过140%,封闭运作基金杠杆率不得超过200%,这对封闭式债基来说明显受益。因而定开债基适合在乎收益性而对流动性要求较低的投资者。

稳健型投资者:货基打底,债基冲锋

对于稳健型投资者的配置组合,多位业内人士建议,投资者应将债券基金和货币基金等低风险的固定收益类产品,控制在60%以上;黄金主题基金配置10%~20%最为适宜;对权益类基金则同样采取定投方式进行投资。

“货币基金等理财类肯定要打底,额外做点定开债和定投。”沪上一中型基金公司人士对理财不二牛表示,具体到债券类型上,信用债和利率债都应配置一些,“毕竟是200%的杠杆,而且利率债收益太低了”。

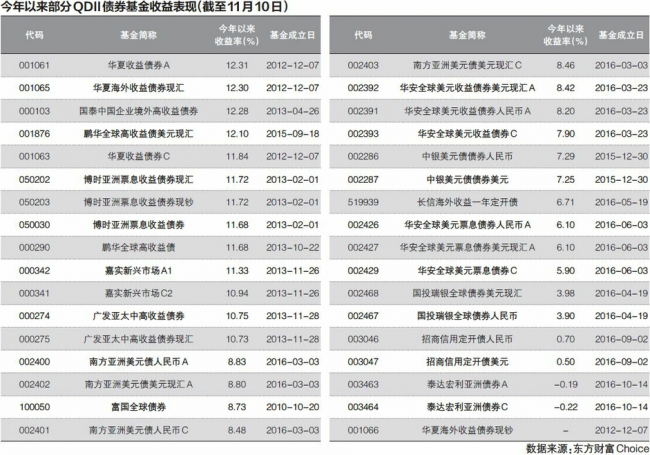

此外,投资境外债券的QDII也不能忽视,亦可作为境外资产配置。今年以来,截至11月10日,除两只下半年成立的QDII债券基金外,其余均为正收益。包括华夏海外收益债券A、国泰中国企业境外高收益债券、鹏华全球高收益债等13只QDII基金(现钞、现汇分开计算)的年内收益率均在10%以上,整体表现也优于境内债基。

具体品种方面,申万宏源研报显示,在美联储加息预期落地前,全球利率水平依然易上难下;从资金流向来看,全球资金流入新兴市场债市仍快于发达市场。目前,市场有接近40只QDII债券基金,投向美国、全球、亚洲、亚太(除日本)、新兴市场的产品分别为2只、8只、7只、2只和2只。

黄金主题基金方面,公募基金中主要有9只——包括华安黄金、国泰黄金、博时黄金和易方达黄金等4只黄金ETF,主要投向上海黄金交易所黄金现货合约,跟踪的是国内金价;4只黄金QDII,分别是易基黄金、添富贵金、嘉实黄金和诺安全球黄金,主要投向境外的黄金ETF基金,跟踪的是伦敦金价经过汇率折算后的价格,其中前三只为LOF;还有1只开放式基金,为前海开源金银珠宝混合,主要投资于A股的黄金、珠宝及稀有金属上市公司股票。其中,黄金ETF和黄金LOF的表现紧跟金价,交易方便,既可在一级市场申购赎回,也可在二级市场买卖,且参与门槛极低。因此,配置这类基金,可以较好的对冲未来几个月可能出现的系统性风险,把握黄金的阶段性机会。

需要一提的是,黄金ETF和黄金LOF均可在二级市场实现T+0交易,即当日买入后即可卖出。从交易成本和流动性来看,黄金ETF均优于黄金LOF,且还能在必要时兑换实物。但二级市场上,LOF的折溢价机会大于ETF。整体来看,黄金主题基金今年的回报喜人,截至11月11日,黄金ETF今年的净值增长率均高于24%,黄金QDII在20%以上,前海开源金银珠宝混合A的收益率更是达到32.33%。