更新时间:2017-11-22 08:56:06来源:维基揭秘

什么样的基金,是一只好基金?或者说,一只好基金,具备怎样的特点?过去很长的一段时间,维基揭秘都是试着从人的角度选基金,基金经理的职业操守和投资水平,决定了基金的收益和风险。但选基金经理也有困扰,如果跳槽不管了怎么办?特别是投资人持有很久不赚钱甚至亏钱的时候。

想象一下:某大蓝筹投资风格的基金经理离职,偏好成长股的同事接手其基金,然后持仓换成成长股,假如发生在今年,那一定是个悲剧。

那么,从产品的角度出发,可以寻找到好的基金产品吗?

1、基金经理轮流接棒,复权收益近11倍!

上周和朋友交流基金的选择时,聊到了华夏回报混合A(坦白的讲,我此前完全没有注意到这只基金),有很多值得借鉴和启发的地方,也许对我们今后选基金产品有帮助。

起点,从数据看起,首先是收益水平。

截至今年11月16日,自成立日起复权单位净值增长率超过1000%的基金,仅有12只,排名第一的是大家熟知的华夏大盘,累计涨幅2279.95%,华夏回报混合A排名第十,涨了1081.4%。

第二个数据,是基金经理变动的次数。

华夏回报是基金经理变动次数最多的基金,共计发布了19次基金经理变动公告。这让我非常意外:一是基金经理的变动居然如此频繁,二是频繁的更换基金经理的同时,却取得了非常突出的业绩。

在买基金时,无论是机构投资者还是个人投资者,通常都会规避基金经理变动频繁的基金。

因为,不同的基金经理将会有不同的投资风格,不同的投资风格契合不同的市场,比如说2013年到2015年,成长股投资风格收益很好,但是在2016年以后,偏好大蓝筹的稳健投资风格收益则会更加突出。

如果基金经理不改变,我们总有等到风口、大获收益的时候。显然,华夏回报没有遵循上述规律,基金经理轮流接棒,但长期业绩却非常突出。

2、收益特点一致:牛市赚钱,非牛市领先!

进一步,从收益特点的角度,我们尝试寻找答案。

下图是华夏回报混合A从2003年成立以来的业绩统计表,从这份数据中,我们可以看到如下三个特点。

特点一,除了2008年外,其他年度都没有进入排进同类基金的前十名,不是一只年度的明星基金。当然,也没有排名倒数的年份,换言之,当年业绩再不好也不是垫底的。

特点二,在熊市或者震荡市的时候,业绩表现更加突出。比如2005年(是同类平均的2倍)、2008年(排名第5),2011年、2012年(是同类平均的2倍)、2013年、2016年和2017年至今。

特点三,牛市的时候,虽然也赚钱了,但排名比较一般。比如2006年和2007年,以及2014年和2015年的两轮超级大牛市,比如2009年的反弹小牛市。

总体来说,华夏回报虽然换了很多基金经理,但其业绩特点却一脉相承,这个特点用一句话描述,华夏回报混合A是一只在牛市中赚钱,但在熊市或者震荡市中,排名大幅领先的基金。

不同的人,最终的业绩特点却一致,是不是很惊讶?

3、投资风格一脉相承:持股分散、换手率低、偏好白马股。。。

是因为巧合吗?还是因为背后的投资风格一致带来的?而分析投资风格,我们主要衡量持股集中度、换手率,持股偏好这三个指标。

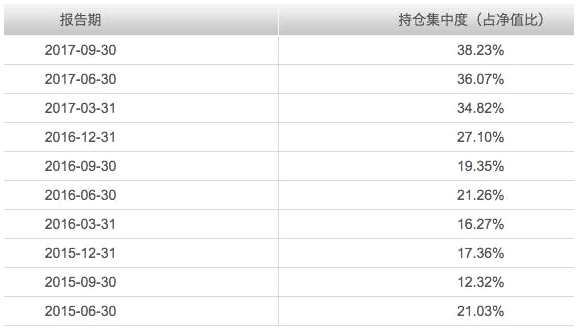

先看持股集中度,前十大重仓股的集中度,华夏回报混合A基本上在40%以下,大部分维持在30%左右,换言之,历经牛市和熊市的华夏回报,其持股集中度一直都是相对分散的。

更准确的数据是,华夏回报成立以来发布的56份季报中,前十大重仓股超过40%的季报仅有7个,超过40%集中度的季报中,集中度最高的季度也不到50%,远远低于如今动辄70%、80%以上的持股集中度。

持仓的分散,背后反应的是,对基金净值稳健的追求,对风险的控制,尽量规避基金净值的大幅波动。

至于换手率,华夏回报的年度换手率在1倍到2倍之间,显着低于同行平均水平。由此可见,华夏回报持股周期相对较长,更注重企业成长带来的收益,淡化股市博弈的收益,或者说淡化割韭菜的收益。

与上面两个指标相互印证的,是华夏回报历年来的持股偏好。

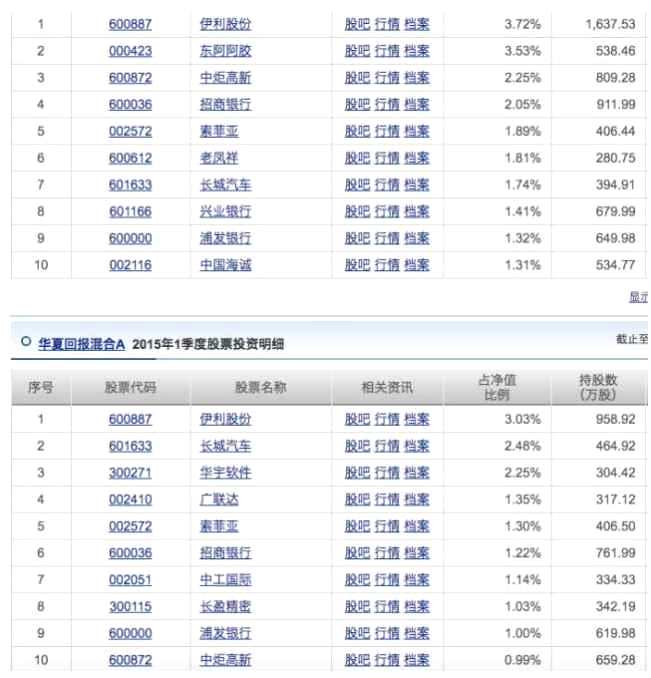

查看华夏回报历年来的十大重仓股发现,其持仓以稳健的白马股为主,即使在小票飞到天上的2015年上半年,华夏回报的前十大中重仓股中,依然见不到热门的互联网概念小票。

是的,业绩特点的一致不是偶尔因素。虽然华夏回报基金经理变动频繁,但其投资风格确实一脉相承:白马股、持仓分散、低换手率。

4、秘密:风物长宜放眼量

几乎所有人都相信,稳健的价值投资,长期一定有不错的回报。很多人无法做到,是因为在每个阶段都会遇到诱惑,导致我们在实际投资时的偏离。这就是投资中的知易行难。

那么,为什么一个频繁更换基金经理的基金,十几年来却能够做到呢?

当看到华夏基金关于华夏回报的最新分红信息时,我想答案已经不言而明---今年以来第六次分红,而成立以来,共计进行了79次分红。79次分红,也让华夏回报成为了,分红次数最多的权益类基金。

根据相关合同,华夏回报的分红,以一年期存款利率为参考指标,只要基金实现这一收益,就可以进行分红,而且每年分红不设定次数,追求多次分红。

正是这一分红机制,形成了华夏回报独特的投资风格。

华夏回报现任基金经理蔡向阳表示,华夏回报以偏长期的绝对收益为投资目标,即通过甄选优质企业进行长期投资,追求确定性的长期回报。

“在个股选择上,坚持价值投资,不追逐热点,重视基本面分析,避免短期市场博弈带来的冲击,对长期看好的股票择时买入并长期持有。当市场出现大幅调整时,通过提前预判、减仓,控制回撤,争取整体组合的绝对收益。”

华夏基金相关人士也证实了这个设想:“到点分红,稳健价值投资,在给这只基金配基金经理的时候,就考虑到了这一点,要求基金经理也是这个风格。”

而一起讨论的朋友则进行了补充:“一方面,分红机制对基金投资风格形成了约束,坚持稳健长期的价值投资;另一方面,华夏基金的综合投研能力长期领先,对基金的支持也不可忽视。”

这大概就是华夏回报的秘密。

还是那句话,投资比的不是谁短期跑的快,而是谁活的长。风物长宜放眼量,投资也是一样。