更新时间:2019-07-15 08:51:00来源:中国基金报

7月初,证监会主席易会满带队赴中金公司调研,主持召开证券基金经营机构座谈会,围绕“资本市场践行初心使命、全面深化改革开放、促进证券基金行业健康发展”主题,与证券公司和基金公司代表交流。会议内容引发公募基金行业积极响应,多位业内人士认为,着力推动权益类基金的发展,在提升权益类基金占比上下功夫,让权益类基金成为资本市场重要的长期专业投资者,这一要求为公募基金行业下一阶段的发展指明了方向。权益类基金在总规模中的占比过低

权益类基金十余年滞涨

会议要求在提升权益类基金的占比上下功夫,正中基金行业痛点,权益类基金十多年规模滞涨已是飞速发展的基金业背后的“隐痛”。

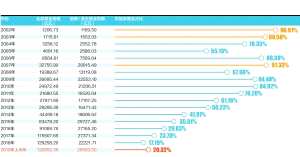

不论从公募持股市值在A股流通市值的占比,还是相比固收类基金的增速,权益类基金都显着落后。数据显示,公募权益类基金规模近十年来呈震荡下滑趋势,持有A股流通市值比例从27.93%高位降到目前的不足5%;产品结构方面,截至今年上半年,权益类基金(股基和混基)规模2.7万亿,低于2007年底的2.99万亿,其在当前13.3万亿公募管理规模占比为20.32%,低于货基、债基58.01%、20.96%的规模占比。

融通基金总经理张帆认为,2007年底至今,公募基金总规模由3.28万亿增加到13万亿,权益类基金却一直滞涨,权益类基金的发展与公募行业总体发展极不相称。权益基金规模停滞不前凸显了公募基金行业缺少长线资金以及投资盈利模式的困局,也造成了公募基金投资行为短期化的弊端,既不利基金行业的发展,也不利于证券市场的长期稳定。

除了内部因素外,A股市场暴涨暴跌也导致权益类基金投资难做。

上海证券基金评价研究中心负责人刘亦千表示,与美国等成熟基金市场相比,我国公募基金业一直存在着权益类基金占比低的问题。权益基金与固收基金的结构失衡是我国基础资产风险收益图谱天然决定的。长期来看,我国债券市场具备显着的性价比优势,股票资产虽长期收益高于债券资产,但风险大,投资者痛苦指数非常高,他们的选择必然是倾向于高性价比的债券资产,权益类产品的规模持续得不到增长。

景顺长城基金副总经理陈文宇认为,除了公募基金的投资理念、投资能力和投资工具还有提升空间外,A股市场的波动性明显较大,增加了基金经理获取长期收益的难度。同时,较大的市场波动也给投资者的心态和行为带来很大负面影响,频繁的短期操作导致投资权益类基金的盈利体验不佳。

多措并举壮大权益基金

多位业内人士认为,作为资本市场最重要的专业机构,发展壮大基金业和权益类基金有利于全面提升公募服务实体经济的能力。

陈文宇表示,基于长期回报和基本面投资的权益类基金发展壮大,有利于资产正确定价,更好地发挥资本市场功能;凭借价值投资、长期投资属性,权益类基金可以起到稳定证券市场的作用,促进融资结构合理,实现长期风险和收益相匹配,资源更加有效配置;在助力上市公司成长、践行社会责任(ESG)投资等方面,公募基金同样可以发挥更加积极的作用。

刘亦千认为,推动权益类基金发展,可以让更多投资者分享中国经济增长的红利,增加财产性收入。“权益类基金占比提升,成为资本市场重要的长期专业投资者,必然会提高公募基金在股票市场的话语权,引导市场价值取向从短期题材炒作转向长期价值投资,降低资本市场波动性,提升投资者体验,从而带动更多长期资金进入市场,形成资本市场的良性循环。”

此外,也有行业人士表示,发展权益类基金有助于推动公募基金回归本源,更好发挥投资能力。

国泰基金、汇添富基金都表示,提高市场上权益类基金占比,除了督促基金公司培育更强的价格发现能力,优化资本市场投资者结构,提升上市公司质量,营造良好资本市场环境,进一步提高基金业服务实体经济能力外,权益类基金也是基金公司主动管理专业能力最直接的体现,是基金公司作为社会财富的“管理者”,“受人之托,代人理财”行业初心的直接体现。

多位行业人士认为,权益类基金要发展,让持有人赚钱、提高持有人的投资获得感是关键。基金公司应该将重点放在提升投研能力、坚持价值投资和长期投资、丰富产品类型、提升投顾水平、优化投资结构、加强投资者教育等方面。

国泰基金表示,“不论是权益投资阿尔法战队的锐意进取,还是被动指数投资的前瞻布局和精准卡位,公募基金都应以最大的专业性和勤勉为投资人实现长期稳定的财富增值,加强持有人的‘获得感’,引导国内资本市场树立理性投资理念,助推资管行业良性发展,回报投资者的信任。”