更新时间:2021-01-22 11:13:50来源:同花顺iFind

——发挥差异化竞争优势打造公司核心竞争力

2020年A股市场持续火热,公募基金市场也备受关注。天天基金网数据显示,2020年底公募基金总规模为18.88万亿元,较2019年底增长超4万亿,同比增长了27%。与此同时,新成立的基金发行总规模也创历史新高,达3.16万亿元。其实,基金规模暴增一方面是因为A股整体表现比较优秀,另一方则因为市场上涌现出一批优秀的基金管理人,九泰基金就是其中之一。

业绩领跑,成绩喜人

从成立至今,九泰基金始终保持较好的业绩表现,2020年“成绩”同样喜人。根据同花顺(300033,股吧)iFind数据,九泰基金2020年全部基金算数平均收益率为33.08%,在143家基金公司(含拥有公募牌照的券商资产管理公司)中排名27位,混合类基金总体平均收益率更是达到36.19%,而同期沪指仅上涨13.87%。公司产品平均收益率也远超过天天基金网公布的2020年基金投资者14%的平均收益。值得一提的是,九泰锐智灵活配置混合、九泰锐丰灵活配置混合两只基金去年复权单位净值增长率为73.17%,68.65%,同类基金区间收益排名均在前20%。

截至2020年12月31日,九泰基金旗下拥有28只产品,其中股票型基金4只、混合型基金22只、债券型基金1只、货币基金1只。同期,公司产品总资产净值为111.93亿元,相较2018年59.76亿元的规模,已经接近翻倍。2020年底,旗下股票型和混合型基金分别为24.49亿元、83.30亿元,合计占比超过96.30%。

规模快速增长,得益于九泰基金积极扩展销售渠道。从成立至今,九泰基金从最初的以银行渠道为主,逐步发展到现阶段银行、券商、保险、第三方销售并存的销售格局。目前,九泰基金已与全国150余家机构展开合作,包括工商银行(601398,股吧)、光大银行(601818,股吧)等10家银行,兴业证券(601377,股吧)、长城证券等23家券商,天天基金、凯石财富等38家第三方建立合作关系,逐步发展为立足于北京,服务于全国的成熟销售网络。

后起之秀,“独门绝技”

据悉,九泰基金于2014年7月3日成立,注册地址在北京市,注册资本3亿元。彼时市场中已有逾百家公募基金公司先后成立,其中不乏银行系、券商系等“老一辈”基金公司。

九泰基金能够在如此激烈的行业竞争中脱颖而出,必定有其“独门绝技”。九泰基金由具有丰富基金管理经验的专业人士组成,并将延续股东方的长期投资、价值投资的经营理念,率先在公募行业建立最有效的公司治理结构和激励约束机制,引入私募合伙人创业文化和经营理念,培育企业内生发展动力,以“平台”思维和“跨界”理念打造不同于传统公募基金的业务发展模式。

公司成立之初就将定增基金和量化基金作为差异化竞争的发力点,经过多年的发展,定增基金和量化基金成绩斐然。

公募基金作为定增市场重要的机构参与者,在资产管理规模、项目资源、研究能力上均具有天然优势,能够帮助投资者低门槛、高效率地把握定增获利机会。据同花顺iFind统计,2020年全年九泰基金获配总额超过12.60亿元,在全市场56家参与定增的各类机构中,九泰基金获配18次排名全场第8。

定增基金方面,基金经理刘开运管理的产品最具代表性。刘开运是金融学硕士,早年从事审计师、股权投资,拥有多年定增投资经验。刘开运基于对宏观经济、资本市场的深入分析和理解,通过对定向增发项目的深入研究,利用定向增发项目的事件性特征与折价优势,优选能够改善、提升企业基本面与经营状况的定向增发股票进行投资。他管理的基金中有三只在2020年投资收益均超过60%,其中定增基金九泰锐益定增灵活配置混合去年复权单位净值增长率为61.71%。展望2021年,业内普遍预计,新兴产业融资需求旺盛,在持续供大于求的背景下,2021年定增“黄金坑”的机会将继续,定增市场收益率或将持续复苏。

另外,和讯基金注意到,前述提到的两只绩优基金九泰锐智灵活配置混合、九泰锐丰灵活配置混合的基金经理正是刘开运。九泰锐智灵活配置混合深入挖掘国内经济增长和结构转型所带来的事件性投资机会,精选具有估值优势和成长优势的公司股票。2015年8月14日至2021年1月15日,刘开运任职基金经理期间,该基金收益达170.51%,年化回报为20.12%,同类排名前1/3,绝大多数时间将沪深300指数远远甩在后面。

数据来源:同花顺iFind 截至日期:2021年1月15日

刘开运管理的九泰锐丰灵活配置混合同样业绩不俗,该基金通过相对均衡化的配置实现降低组合波动的目的,从三个关键维度(较高的盈利能力、可持续的成长、估值优势)精选优质个股,长期持有高品质公司且具有成长属性的公司,努力实现基金持有人资产的长期稳健增值。2019年5月21日至2021年1月15日,其管理该基金期间,基金收益达98.96%,年化回报超50%,同类基金排名前4%。

数据来源:同花顺iFind 截至日期:2021年1月15日

量化基金方面,孟亚强管理的九泰久盛量化先锋混合2020年也获得了29.86%的收益。

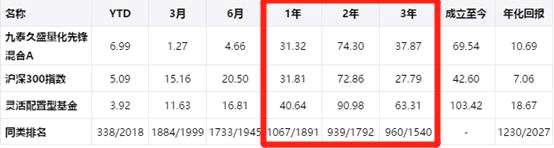

值得一提的是,孟亚强从业十余年,曾在国内某大型公募任职多年。九泰久盛量化先锋混合坚持量化多策略模型来操作,整体风险暴露仍偏向于中小盘,盈利质量因子表现稳定,反转因子整体表现优异,适度增加了成长因子的暴露,孟亚强该基金的任职期间该基金净值上涨达63.41%。过去一年、两年、三年分别获得31.32%、74.30%、37.87%的收益。

数据来源:同花顺iFind 截至日期:2021年1月15日

差异化竞争,打造核心竞争力

九泰基金优先发展公募基金业务,创新拓展特定客户资产管理业务,坚持“持有人利益优先”和“风控第一”原则,以“大资管”时代金融资本市场改革发展为契机,积极推动业务和产品创新,不断探索新的商业模式,打造九泰基金差异化的竞争优势,致力于发展成为国内最具核心竞争力的现代财富管理机构。

公司以私募创业合伙人的理念开创公募基金行业之先河,以“平台”思维和“跨界”理念创新公募基金的商业模式,推动传统资产管理机构向现代财富管理机构转型。九泰基金将打造成为最值得投资者信赖的、最具核心竞争力的全球性财富管理机构。

九泰基金秉承“专业勤勉、平等包容、务实创新”的合伙人创业理念,通过“股权激励+事业部制”兼顾股东、管理层和创业员工的长期利益,创建业内一流的投研、风控和运营平台,以及强有力的销售支持体系,以“平台”思维搭建商业模式,以“跨界”理念创新产品设计,打开公募资产管理领域的“新蓝海”,致力于发展成为行业领先的资产管理公司!

尽管九泰基金目前规模还不是很大,但业绩却已能够与头部基金公司相媲美。一般来说,优秀的业绩大概率会促进规模的快速增长,我们相信规模与业绩双驱动,将助推未来九泰基金的发展再上一个台阶。