更新时间:2022-03-28 15:02:32来源:网络整理

新华社北京7月18日电(记者 吴宇 李艳霞)如今,互联网金融创新日新月异,为老百姓投资、小微企业融资打开新大门,但风险和隐患随之而来的也值得警惕。.

18日,《关于促进互联网金融健康发展的指导意见》发布,中国人民银行等十部门联合发布了互联网金融发展《健康指南》。分析人士指出,虽然《健康指南》不能包治百病、包治百病,但互联网金融的健康发展前景可期。

发挥互联网优势,将资金引流到“堰塞湖”

中国经济《半年报》显示,GDP增速为7%,国民经济实现稳中向好。在此背景下,互联网金融以其高效、普惠的资本配置特性尤为可贵,承担着引导资金从金融体系流向实体经济“屏障湖”的重任。

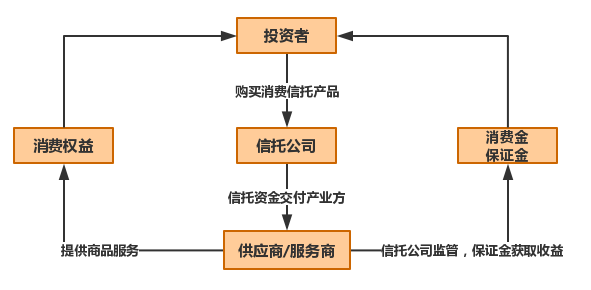

随着互联网金融的蓬勃发展,P2P网贷、股权众筹、互联网信托、互联网消费金融等看似专业的金融概念正逐渐渗透到普通投资者的日常生活中。融资难、融资贵的问题在一定程度上得到缓解。

网贷之家数据显示,上半年我国P2P网贷交易额达3006.19亿元,其中65%为单笔100万元以下的小额贷款。借款人多为小微企业和个体商户。等待。

中央财经大学金融法学研究所所长黄震表示,近年来,互联网金融创新驱动效益显现,鲶鱼效应得到很好发挥,“搅动”了水源。的金融。随着投资者投资门槛大幅降低,理财渠道日益丰富,互联网金融及时疏通了资金“屏障湖”,引导民间金融走向规范化。

“互联网金融的本质仍然是金融,肩负着支持实体经济发展的重任。面对这种充满创新和增长潜力的新业态,监管部门必须以包容的心态对待它。”一方面依法扶持,合规发展不仅为市场划清了发展路线,也为其发展预留了空间。央行条约法律司司长张涛表示。

多部门协同作战,“守”住风险防范堡垒

互联网金融已经势不可挡地渗透到人们的投资生活中,但与此同时,个别互联网组织的“野蛮”成长也埋下了诸多隐患。

以P2P网络借贷为例,部分企业以P2P名义非法集资。统计数据显示,2014年,P2P网络借贷平台涉嫌非法集资案件数量、涉案金额和参与人数分别是2013年的11倍、16倍和39倍。

“导致指导意见诞生的背景之一是,互联网金融行业的风险正在逐渐显现。” 中央财经大学中国银行业研究中心主任郭天勇表示,从事互联网金融的企业良莠不齐,“跑路”时有发生,监管部门需适度强化规范。

拍拍贷CEO张军表示,指引的出台将有利于P2P行业的发展。“有了门槛和规定,可以淘汰能力不足、妄图套利的P2P企业。特别是,指导意见建议鼓励银行为P2P平台提供资金托管服务,这将在很大程度上解决P2P平台的资金托管问题。” P2P企业。逃跑的问题。”

提到互联网金融监管,人们自然会想到“一行三会”,而这一次,一共“集结”了10个部门,阵容强大,覆盖面广。

“互联网的‘跨界’特性,使得监管需要整合资源、分兵、协同作战。” 黄震说,“这次只下发了一个指导意见,未来还需要出台一系列配套措施。”

根据指导意见,央行负责互联网支付业务的监管,银监会负责网络借贷和互联网信托、互联网消费金融的监管,证监会负责监管网贷业务。股权众筹和互联网基金销售,中国保监会负责互联网保险监管。此外,所有互联网金融服务还应依法向电信主管部门办理网站备案手续。

不能“包治百病”规则需预留发展空间

分析人士指出好信托网好信托网,《健康指南》为互联网金融未来的发展指明了方向,但并非“包治百病”。在之后各部门出台的细则中,要为互联网金融预留发展空间,增强政策包容性,让行业发展在“繁荣之路”上一步一个脚印。

“出台规范性意见是好事,关键是配套措施能否充分考虑互联网金融的特点,预留足够的灵活性。” 互联网金融千人协会轮值主席唐斌认为,互联网金融是快速、跨界、融合的。特点,监管的反应速度要跟上创新的步伐。

郭天勇表示,要明确企业是互联网金融发展的“主角”,政府只有在风险凸显时才及时引导和“制止”,实现政企协同联动。市场。

中国人民大学法学院副院长杨东认为,当前网络借贷风险事件较为集中,监管部门应在资质、风控能力、业务边界等方面细化具体可操作的措施.

“互联网金融跨界融合是大势所趋,涉及的监管部门会越来越多,协调难度会更大。” 黄震说,如何把握脉搏、击中重点,需要更多部门出台细则。当然,面对这种新兴的业态,管理体系的有效性还有待进一步检验。监管部门不应操之过急,外界不应抱有过高期望。毕竟,政策需要逐步完善。