更新时间:2022-03-29 10:00:39来源:网络整理

一季度私募多头领涨364种产品收益率超50%

多家私募机构认为私募股票产品特征,预计二季度市场先调整后,再次上涨的概率较大。

今年一季度,A股主要股指强势反弹,各类私募产品收益相对较好。证券日报记者根据私募派派网最新统计发现,一季度8只战略私募产品中,长股产品收益率排名第一。其中,90%以上的产品为正良率私募股票产品特征,364个产品有良率。涨幅超过50%,涨幅超过20%的比例高达43.73%,大部分产品的收益率在0-20%之间。

展望二季度,多家私募机构认为,在市场估值得到部分修复的情况下,风险偏好快速上升的时期已经过去。会有更大程度的分化;市场风格将转换,业绩将成为市场主导线。建议关注业绩拐点+高成长股。

正良率产品占比高达94%

三年来最好的季度业绩

今年一季度,A股市场风云突变,各指数强势反弹,也迎来了2015年以来最好的季度表现。在回报和风险水平上,各大A股第一季度指数上涨超过20%。其中,深成指以36.84%的表现位居三大指数之首,中小板指数和创业板指数以35.66%位列二、三位和 35.43%,分别。此外,各子行业指数也表现良好,中证信息最为耀眼。

在此背景下,多头股权策略的私募基金一季度表现不俗,在八种策略中排名第一,遥遥领先于排名第二的事件驱动策略。根据私募派派最新公布的数据,证券日报记者显示,94%的股权策略私募产品有正回报,其中43.73%的涨幅超过20%。部分产品良率在0-20%之间,50.31%产品良率跑输同期市场指数,另有364个产品良率超过50%。

今年一季度,A股基本呈现单边上涨趋势,与去年全年的跌势基本相反。去年全年最高点在1月份,今年最低点也在1月份。从结果来看,今年一季度股票策略产品的平均收益率和中位数分别为20.29%和17.90%,这意味着高收益的数量产品比较大。,其中最高收率为431.67%。总体来看,股票策略一季度表现非常不错,与2018年全年的表现截然相反。

不同风格的定向增发,其产品的收益和风险特征存在较大差异。近4年,从成绩来看,同款风格在不同年份的表现也大相径庭;2016年和2018年,进攻型私募产品表现差于防御型产品,跌幅几乎是防御型产品的两倍,即在市场大幅下跌的年份,防御型产品表现优于进攻型产品,而在市场上涨的年份,进攻性产品明显优于防御性产品。进入2019年一季度,攻势产品的良率明显高于其他类型产品。

市场风格转换

二季度赚钱效应或有所下降

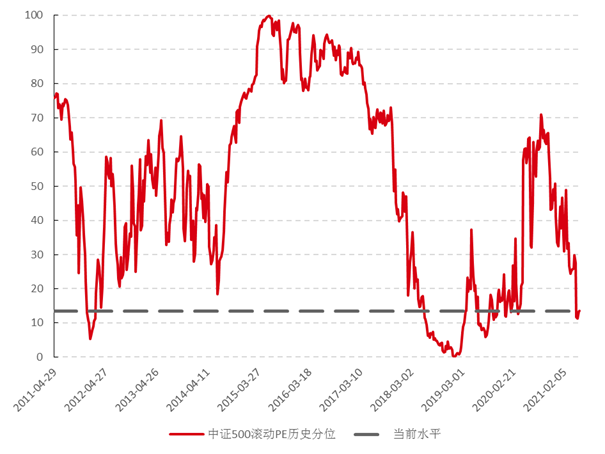

进入二季度,多家私募机构分析认为,从当前宏观数据来看,经济增速下滑已成为事实,宏观经济压力依然存在,是否进入拐点,以及一季度的增速是否会成为年度至少,还需要更有利的数据支撑。与此同时,2015年以来,A股市场估值中心持续下移。2018年12月上证50指数最低市盈率为8.5倍,创2015年以来新低。50指数标的股票估值得到有效修复,目前10.47倍,较最低点增长20%以上。总体上,

展望二季度,私募分析师认为,在市场估值得到部分修复的情况下,风险偏好快速上升的时期已经过去,二季度预期增幅明显收窄。预计二季度该指数将进行调整,随后再次上涨的概率较大;与一季度相比,市场盈利效应应有所下降。同时,市场将出现更大程度的差异化,风格将发生转换,性能将成为市场的主导线。整体建议关注业绩拐点+高成长股。

北京和聚投资认为,二季度A股估值结构性差异再度显现,创业板价格不便宜,核心资产更有配置价值。“创业板个股的风险偏好已经到了相对过热的区间,而沪深300、沪深500等代表了各个领域的龙头股,从估值的角度来看具有更多的配置价值,估值仍然有改善空间显着。繁荣的改善可能是二季度最大的预测差距,价格因素已经悄然发生变化。

此外,二季度还有一些事件驱动因素,有利于吸引增量资金,增强市场风险偏好,例如:一是MSCI权重增加将在今年5月、8月、11月实现, 分别。将是最确定的增量资金。二是科创板的发行,就目前的首期融资规模而言,首批融资预计为数百亿元,资金实际抽动影响相对有限。分享。