更新时间:2016-06-20 15:28:31来源:互联网

【收盘播报】沪指微幅收涨逼近2900点,成交量萎缩,ST股集体杀跌。

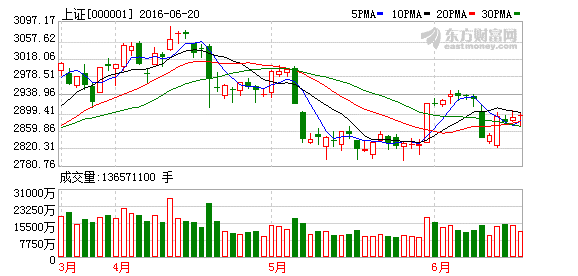

沪指今日震荡整理,早盘下探至2864.02点后即企稳回升,最终微幅收涨0.13%结束一天交易,收报2888.81点,逼近2900点整数关口。两市成交量继续萎缩,合计成交4951亿元。

消息面上,6月17日,证监会就修改重大资产重组管理办法公开征求意见。证监会新闻发言人邓舸表示,证监会就修改重大资产重组管理办法公开征求意见,主要是针对借壳上市。“一批红筹企业谋求回归市场,本次修订旨在给炒壳降温”。

本次修改主要包括三个方面:一是修订重组上市的认定标准,细化上市公司控制权变化的认定标准;二是完善配套监管措施,抑制投资炒壳。取消配套融资,遏制短期投机炒作;三是按照全面监管的原则强化会计师等中介机构的责任,按照勤勉尽责的要求加大问询力度。过渡期以股东大会为界,新老划断。

或许是受到了这一消息的影响,今日ST板块集体杀跌,板块中近20只股票跌停。

随着证监会关于借壳政策收紧的消息,英国退欧等海外宏观因素不断发酵,本周券商研报中分析师们对A股后市走势分歧加大。

申万宏源:喜忧参半

申万宏源研报认为,整体来讲,6月经济喜忧参半。边际来看,工业生产仍然平稳并有继续向好可能;通胀的回落与生产资料价格的改善显示物价将继续呈现良性循环。港口动力煤价格的提升也意味着煤炭供给侧改革的效应开始凸显,短期带来冲击但中长期利好。但房地产销售持续下滑,四季度地产投资面临较大下行压力。且5月资金来源同比回落,后续投资仍将承压。5月金融数据也表明,在信用风险和监管加强的冲击下,社融显著走低。因此,政策宽松仍需加码以维稳经济。

光大证券:A股合理估值区间为2500-3300点

光大证券研报认为,在小股票估值“以时间换空间”的大概率情景假设下,沪深300的合理估值区间,大致对应上证综指2500-3300的区间,短期上证在区间均值2900附近运行。基本面上看,企业盈利显著拐点和无风险收益率的逆周期变化,是区间破局的两大重要因素。

“在这两个信号确定之前,我们建议按照(2500-3300)的区间思维看待市场波动。配置上,仍首选业绩确定同时估值相对合理的价值型成长股。包括农业产业链中的畜禽养殖及下游的饲料,景气度持续提升的白酒行业及医药行业里的中药、医疗保健,旅游中的景点和出境游,新能源汽车产业链中的锂电池,以及智能硬件中的芯片制造等。大金融板块可以提供较高的防御性,但估值提升的空间和时间不确定性较大。我们对过高估值品种和纯‘壳’股的观点较为谨慎。”

中金:下半年建议做多恒生国企指数,A股估值尚未见底

下半年中国经济增长或再度放缓,A股估值尚未见底,估值更低的港股将继续跑赢A股。全年A股预计将收于双位数“负收益”,大盘股相对好于小盘股。代表蓝筹的沪深300指数前向12个月市盈率估值约在10.5倍,在历史中等略低的水平;中小盘估值仍处于历史中高端水平,仍有价值回归空间。下半年交易策略:做多恒生国企指数与做空沪深300的配对策略。

安信证券:A股现在类似98年

安信证券徐彪报告认为,目前的A股像1998年:短期来说,随着更多人开始逐渐认识到并且相信“供给侧+创新”的政策主线,风险偏好会在未来几个月得到显著的修复和提升,市场也将迎来修复式的反弹,类似于1998年下半年市场在震荡调整过程中的反弹。

中长期来说,当“供给侧+创新”的政策主线不断落地并且发挥成效的时候,上市公司从2017年开始有望看到盈利增速、盈利能力的明显回升,市场可能迎来盈利和估值双击的大行情,甚至不排除出现类似于1999年中到2001年中的牛市。

兴业证券:7、8月可能迎来年内一次“吃饭”行情

兴业证券认为,待6月风险释放,7、8月份可能迎来年内一次“吃饭”行情,主要基于悲观预期逐步修复带来A股风险偏好的提升。同时,从大类资产配置角度来看,A股相对吸引力明显提升,增量资金入场再次成为可能。

行业配置从“质”和“势”两个角度把握结构性结婚,“质”指业绩增长扎实、估值合理的“高性价比”板块,“势”包括行业趋势好转的“景气向上”板块和代表着未来趋势的“核心资产”板块。

中信证券:控制风险,静观其变

中信证券研报认为,英国退欧公投(Brexit)不确定性较高。英国正式退欧公投的时间依然在6月23日,虽然之前海外主要金融市场和政策制定对这一事件已有反应,且从目前情况看,英国保留在欧盟概率依然超过脱欧,但一旦黑天鹅事件发生,料将推高全球对“安全天堂”资产的追捧,其中包括美金、日元和黄金等资产。美元升值,相对利空人民币,加大资本外流压力。更重要的是,这是国内外市场第一次面对这类风险,英国退欧实际的冲击难以预计。因此,即使我们判断英国通过公投退欧的可能性低于留欧,短期控制风险依然是最优选择。

6月17日中国证监会就修改《上市公司重大资产重组办法》向社会公开征求意见,是继2014年11月之后的又一次修改,但方向上发生了明显变化。新办法取消上市的配套融资,并提高股东锁定期,遏制短期投机和概念炒作,促进市场估值体系的理性修复。“我们之前强调,种种迹象表明,监管思路正发生变化,更强调:细化分类管理;强化估值透明化,以及强化以信息披露为目标、以维护中小投资者权益等原则。之前,证监会宣布正对中概股通过借壳、重组、IPO回归可能引起的影响进行深入分析研究,有媒体报道证监会严格审查上市公司跨界从事虚拟行业定增,业界分析这反映出监管层希望资本市场的资金尽量流向实体经济产业。”

配置方面,中信证券建议,低估值与景气上行行业仍是首选,维持配置不变。基于对本周市场的判断,低估值以及景气上行的行业仍是弱势市场投资首选。因此,维持行业配置不变。行业配置为:水电(20%)、银行(20%)、石油石化(20%)、证券(15%)、景区及旅行社(15%)、白酒(10%).

国泰君安:耐心等候,谨慎走心

国泰君安研报指出,近期在于投资者的交流中,被问及最多的就是年内第二次买点大概时候出现,不少投资者当下已经蠢蠢欲动,认为英国公投就是最后一只靴子落地。如果从前期MSCI未纳入A股、美联储6月未加息看,事件的相关预期基本已经提前反映在股价当中,因此事件落地后对A股影响反而不大。对于英国脱欧,如果脱欧成功,国泰君安认为将继续引发全球避险情绪升温,并导致全球主要风险资产剧烈波动,A股同样存在超调的可能,但波动幅度应小于欧美市场;如果不脱欧,海外扰动因素或带来暂时性风险偏好修复,但这仅是不确定性因素的消除,并非市场趋势的决定性变量,靴子即使落地,也需留一份清醒。从当下的种种迹象看,国泰君安认为,在市场对“实体去杠杆和金融去杠杆”带来的潜在冲击落地前,第二次买点仍需耐心等待。