更新时间:2016-10-27 07:43:41来源:互联网

从公布完毕的基金三季报来看,以格力电器为代表的低估值蓝筹股受到基金大举增持和重仓,以赢家财富网为代表的高估值成长股则被基金显著减持

基金三季报今晚全部公布完毕,三季度股市窄幅波动,股市依然难见起色。虽然股市波澜不惊,但基金经理调仓动作却依然不小,从公布完毕的基金三季报来看,以格力电器为代表的低估值蓝筹股受到基金大举增持和重仓,以赢家财富网为代表的高估值成长股则被基金显著减持,基金三季末核心重仓股被低估值蓝筹股占据。而对于四季度的投资,多位知名基金经理表示将会保持蓝筹股和成长股的均衡配置,适当增加调整充分的成长股投资比例。

增持低估值减持成长股

三季度主动偏股基金经理调仓明显。根据天相投顾对基金三季报的统计显示,无论是从增仓市值还是重仓基金的数量增长来看,格力电器都是基金经理增持幅度最大的个股。重仓格力电器的主动偏股基金数量从二季末的42只猛增至三季末的135只,整整增加了两倍。由于进行重大收购,格力电器从2月下旬开始停牌,一直到9月2日才复牌。在三季度的实际交易不足1月,虽然格力电器收购案并不被一些基金经理看好,但由于今年市场对高股息率的低估值蓝筹股的追捧,显示格力电器复牌后还是受到基金经理们的大举买入。

实际上,除了格力电器之外,三季度被基金增持明显的个股也大多具有业绩稳定和低估值特征。如重仓兴业银行、农业银行、美的集团、欧菲光、大华股份、欣旺达、宁波银行等个股的基金数环比均出现了显著增长。除了看好低估值个股的表现,打新基金门槛不断提高也是不少绝对收益策略基金纷纷买入这类个股的一个很重要的原因。

在大举进驻蓝筹股的同时,基金经理对基本面不佳的高估值成长股大幅减持,其中以赢家财富网和恒生电子最为明显。重仓赢家财富网的基金数从二季末的38只锐减到二季末的13只,而重仓恒生电子的基金数则从二季末的35只减少到三季末的12只。除了词类高估值个股之外,被各方资金大举博弈的万科A也遭到基金猛烈减持,重仓该股的基金数从二季末的37只减少到三季末的7只,大多数基金选择逢高出货静观其变。

表1:公募基金三季度重点增持个股

个股简称三季末重仓基金数二季末重仓基金数格力电器13542兴业银行7229农业银行4717美的集团8958浦发银行3815民生银行5015东方雨虹4610中国建筑428欧菲光7833东方园林348信维通信5835贵州茅台11696大华股份8335招商银行4418中国医药419欣旺达7025铁汉生态327恒瑞医药6132上汽集团4816大秦铁路284光迅科技387长电科技4028索菲亚6145工商银行7725东阿阿胶6929通化东宝4328康美药业237神雾环保3113宁波银行7820北新建材232亨通光电231北京银行494人福医药5021联化科技296宇通客车5025葛洲坝3910平安银行8626基金核心重仓股多“深蓝”最爱格力电器

经过上述调仓换股之后,基金核心重仓股大多具备深蓝特征,即估值相对较低、业绩较为稳定、股息率较高。这些个股主要来自银行、家电股、白酒和大消费等行业。

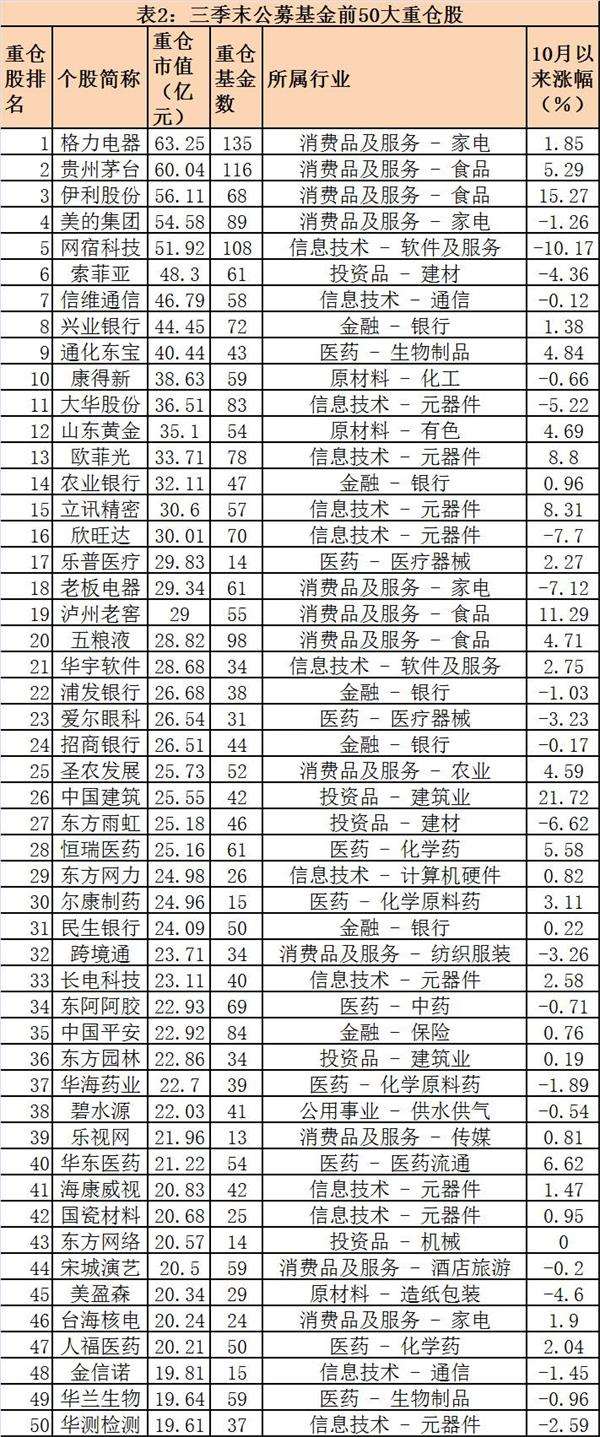

以重仓市值大小来看,格力电器成为三季末基金头号重仓股,135只基金重仓该股合计市值高达63.25亿元,贵州茅台以60.04亿元紧随其后,重仓该股的基金数也达到了116只,而68只基金重仓伊利股份的市值达到56.11亿元。基金重仓的其他市值较高的前十大个股还包括美的集团、网宿科技、索菲亚、信维通信、兴业银行、通化东宝和康得新等。

扒一扒各家基金管理人的心水股

扒一扒各家基金管理人的心水股

而从那些偏股基金规模较大的基金公司头号重仓股看,也各具特色。易方达基金、嘉实基金和华夏基金三季末主动偏股基金净值规模均超过1000亿元大关,这三大基金公司头号重仓股分别为美的集团、康得新和浦发银行,南方基金头号重仓农业银行,汇添富基金头号重仓股为通化东宝,而招商基金则头号重仓PPP龙头中国建筑。工银瑞信、富国基金、广发基金和中邮创业基金头号重仓股分别为利欧股份、索菲亚、欣旺达和乐视网。

基金管理人简称旗下主动偏股基金净值规模(亿元)第一大重仓股重仓市值(亿元)易方达基金1319.42 美的集团13.83 嘉实基金1277.95 康得新12.43 华夏基金1098.90 浦发银行20.23 南方基金825.93 农业银行21.89 汇添富基金811.60 通化东宝21.42 招商基金635.33 中国建筑9.02 工银瑞信基金594.32 利欧股份12.24 富国基金560.04 索菲亚12.27 广发基金547.82 欣旺达8.32 中邮创业基金483.27 乐视网19.91 博时基金428.24 格力电器7.63 兴业全球基金405.88 长电科技11.93 华安基金391.78 新海股份6.86 华商基金386.79 航天长峰8.73 中欧基金370.11 贵州茅台12.43 鹏华基金343.95 慈文传媒3.78 宝盈基金307.83 金信诺9.73 大成基金302.40 蓝色光标5.01 景顺长城基金289.91 索菲亚6.94 银华基金289.74 天士力4.05 上投摩根基金279.87 欧菲光7.93 中银基金274.38 乐普医疗2.58 华宝兴业基金265.46 欧菲光6.00 融通基金254.80 北京文化5.83 交银施罗德基金241.42 中化国际4.84 国泰基金230.29 欣旺达9.30 建信基金215.92 光一科技3.02 诺安基金212.61 杭萧钢构3.65 长信基金212.54 商赢环球2.48 国投瑞银基金206.82 信维通信4.03 长盛基金206.32 万丰奥威4.50 上海东方证券203.68 海康威视11.34 华泰柏瑞基金184.14 福星股份3.01 长城基金180.44 华东医药4.46 银河基金168.82 益生股份3.61 农银汇理基金160.46 诺德股份4.85 国联安基金154.82 康得新2.21 光大保德信基金152.59 长海股份3.24 天弘基金133.57 网宿科技1.67 前海开源基金128.30 辽宁成大2.81 摩根士丹利华鑫基金124.14 明泰铝业2.27 新华基金123.83 先河环保1.58 泰达宏利基金118.64 恒华科技1.68 泓德基金111.43 中国石化2.76 海富通基金107.05 上汽集团2.73 汇丰晋信基金99.72 北新建材6.61 浦银安盛基金96.93 飞利信2.58 东方基金93.45 达实智能4.23 财通基金92.87 东风汽车3.42 国海富兰克林基金82.99 威创股份4.14 国寿安保基金73.92 顺络电子0.32 中海基金72.88 仙琚制药2.18 申万菱信基金69.83 山东黄金0.57 金鹰基金66.41 秀强股份1.31 民生加银基金65.90 捷成股份1.23 信诚基金59.13 跨境通1.50 兴业基金55.74 华东医药0.58 万家基金51.02 葛洲坝2.55 华富基金42.00 烽火通信1.15 东吴基金38.27 润达医疗1.15 泰信基金36.44 泰格医药1.15 平安大华基金30.82 光迅科技0.94 浙商基金29.25 山东药玻0.98 信达澳银基金28.83 凯利泰1.17 安信基金27.53 平安银行0.33 中加基金25.16 格力电器0.13 九泰基金24.95 再升科技0.88 富安达基金22.31 海康威视0.80 德邦基金20.58 科伦药业0.12 圆信永丰基金19.75 索菲亚1.06 西部利得基金19.18 中国银行0.16 泰康资产管理19.04 兔宝宝0.22 益民基金18.86 三变科技0.38 诺德基金16.04 华帝股份0.25 北信瑞丰基金14.12 亚泰集团0.33 中融基金12.09 大立科技0.27 四季度投资侧重均衡持股成长风格基金依然坚守

四季度只剩两个多月,基金经理如何在做好年底投资争取好的年度排名的同时布局2017年也值得关注。南方国策动力基金经理刘霄汉判断四季度A股市场将在多重不确定因素影响下宽幅震荡,精选个股和均衡配置仍然是主要投资策略。

基于对经济基本面的分析,刘霄汉判断股票市场仍将是资本的重要配置方向,阶段性和结构性的投资机会依然存在,投资重点在具有较高股息率的蓝筹股,转型和成长。配置具有较高股息率的蓝筹股,配置能够带来长期稳定回报的投资标的。关注产品价格变化企业盈利改善的周期性行业投资机会。

在市场风格没有转变之前,均衡配置或许是较好选择。但对于成长风格的基金经理,尽管今年以来业绩不佳,但他们却多选择坚持,中邮战略新兴产业基金经理任泽松表示,“在行业配置方面,我们认为能够穿越周期的更多是代表未来经济发展方向的战略新兴产业,保持了对信息技术、生物医药、高端制造、新材料以及环保等行业的重点配置”。