更新时间:2021-08-14 10:51:12来源:互联网

近期,银行理财子公司频繁调研上市公司,业内看到银行多元业务拓展的同时,也在关注上市公司的理财偏好与实际投资去向。记者发现,今年以来,上市公司购买理财产品的统计当中,传统结构性存款和银行理财仍是主战场,但与此同时,基金专户正在成为后起之秀被上市公司强势关注。

Wind统计显示,年内上市公司理财规模已达7664亿元,基金专户的占比不到1%,却已有28家企业选择此通道理财,【深深房A(000029)、股吧】、ST步森、药明康德(603259,股吧)和美吉姆(002621,股吧)四家公司购买的理财产品则全部通过基金专户实现,其中,深深房A和美吉姆的理财资金全部投向公募基金专户产品。

企业融资未必及时覆盖需求端

“融资后并非所有款项都用于需求端,且使用效率远没有融资效率那么高。”针对目前市场上频发的大额融资事项,有业内人士表示,上市公司的现金流管理讲求利益最大化,并非按照目标项目一次性投完。

近日,包括宁德时代(300750,股吧)、【科锐国际(300662)、股吧】(300662,股吧)等行业龙头企业纷纷就定增计划或实施方案对外披露,规模大、需求端种类纷繁是其显着特征。而关于企业直接融资这件事,几乎都在融资端快马加鞭,而在投资端速度缓慢。

前述投资人告诉记者,体现在上市公司的现金流数据方面,企业或在现金流充裕的时候也发起融资,包括定增、可转债发行等,都是其扩充自有资金的重要途径。“原因在于考虑货币政策的影响,宽松的货币政策能为企业融资带来便利,亦可为企业后期的发展积蓄更多的能量。”

当然,这样的募资行为在推高企业自有资金总量的同时,也加大了货币贬值的风险,理财作为一种途径,频频被上市公司运用,有的企业甚至把大部分融资款项用于理财。Wind统计显示,截至8月13日,A股上市公司购买理财产品的总规模已达到7664.10亿元,1080家企业参与其中。

从持有理财产品的数量来看,有12家企业持有个数超50个,但也存在个别企业持有理财数量少但认购金额高的情况,隆基股份(601012,股吧)目前持有8个理财产品,但认购金额已合计达128亿元,陆家嘴(600663,股吧)持有理财产品2个,但实际认购金额已达66亿元。

值得关注的是,部分企业融资使用效率低下,如【甘源食品(002991)、股吧】在去年上市时共计募集资金9亿元,截至今年年中,实际投向募资初预设的项目建设、品牌运维等相关需求端不足一半,实际结余近6亿元,有4.50亿被存于银行,且银行理财产品的累计金额达到12.45亿元。

基金专户成为个别企业专属通道

可见,上市公司的理财需求激增,部分理财规模甚至超过了募资总额,且全部来自自有资金。不仅如此,记者发现传统的银行理财已不再是企业进行财富管理的唯一选择,基金专户也被不少企业青睐,甚至成为部分企业的专属理财通道。

Wind统计显示,在上市公司购买的理财产品来源上,基金专户所占规模较小,截至8月13日,今年以来共计53.48亿元,不到总规模的1%,然而,从企业参与基金专户投资的热度来看,部分企业投资倾斜度较高,甚至完全通过基金专户进行理财。

数据显示,今年以来已有28家上市公司通过基金专户进行理财,其中投资金额占到所有理财规模50%以上的有7家,深深房A、ST步森、药明康德和【美吉姆(002621)、股吧】四家公司的理财去向完全通过基金专户实现,其中深深房A理财规模达13亿元,药明康德为5.80亿元,分属基金专户理财规模的前两位。

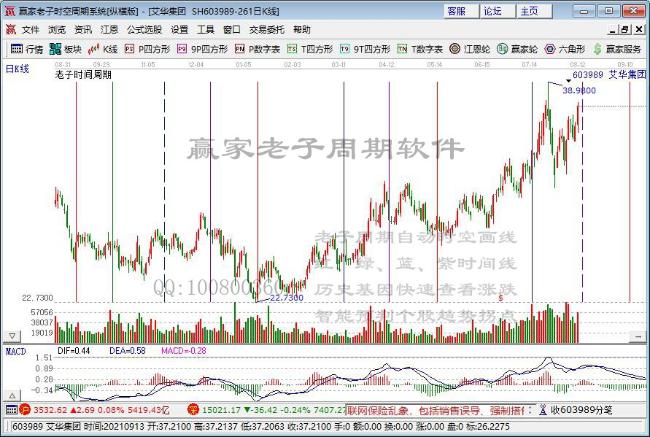

其中,深深房A和美吉姆投资的基金专户产品均来自于公募基金,以深深房A为例,在今年6月投向鹏华金元宝、南方收益宝B;美吉姆则在今年3月投向汇添富货币市场基金。类似以基金专户形式投向公募基金的企业并不在少数,包括欧派家居(603833,股吧)、地素时尚(603587,股吧)、艾华集团(603989,股吧)和浦东建设(600284,股吧)等。

从所投基金的类型来看,多数为固收类产品,或以采用绝对收益策略的基金,还包括FOF基金,如艾华集团投向兴银基金的福安12号FOF单一资产管理计划。前述投资人分析称,“在人民币币值以及通胀等方面的考虑,银行理财的收益率越来越不具吸引力,因此基金专户虽然有投资风险,但只要在可控范围内,要比通胀损失更具弹性。”

但也有专家指出,上市公司应该立足主业经营,大规模开展理财是对企业发展不自信的表现。武汉科技大学金融证券研究所所长董登新在接受记者采访时表示,做投资不是上市公司的强项,应该在研发上给予资金更多的倾斜,“如果企业纯粹去做金融或者泛金融业务,是不务正业的表现,如果因此而丧失了主业经营的能力,这家公司基本上就宣告了死刑。”