更新时间:2015-12-18 14:22:56来源:采编

【掷400亿连续增持 宝能系离控股万科只差7.55%】临近年末,万科A(000002,SZ)成为市场上关注的焦点。据昨日(12月17)港交所披露的文件显示,隶属宝能系的深圳市钜盛华股份有限公司(以下简称钜盛华)继12月7日举牌万科后,又在12月10日和11日共买入了万科2.7亿股,宝能系持股比例从20%上升到了22.45%。

临近年末,万科A(000002,SZ)成为市场上关注的焦点。据昨日(12月17)港交所披露的文件显示,隶属宝能系的深圳市钜盛华股份有限公司(以下简称钜盛华)继12月7日举牌万科后,又在12月10日和11日共买入了万科2.7亿股,宝能系持股比例从20%上升到了22.45%。

《每日经济新闻》记者注意到,宝能系今年6月至今在万科身上已经花费约400亿元,按照万科的公司章程,如果宝能系的持股比例达到30%,其将会成为控股股东。这样,万科将告别长期以来的无控股股东时代。

钜盛华动用杠杆连续买入

这其中,12月10日,钜盛华以19.33元/股的成交均价购入万科A股约1.91亿股,耗资约37亿元,随后钜盛华又在12月11日以约19.728元/股的价格买入约7864.2万股,耗资约15.5亿元。据此,计算两日花费约为52.5亿元。

而万科在15日晚间发布的公告中表示,应深交所要求,对宝能系旗下的钜盛华11月27日~12月4日通过7个资管计划购入万科A股4.97%股份的详细信息进行披露。

公告称,钜盛华7个资管计划自身出资与优先资金出资比例均为1:2,7个资管计划购入的万科股权,在资管计划存续期内表决权归钜盛华所有,7个资管计划购入万科A股4.97%股份共花费96.51亿元,杠杆比例均为3倍。上述计划均将计划份额净值0.8元设置为平仓线。此外,钜盛华和这7个资管计划签订了补充协议,以此锁定它对万科的表决权。

钜盛华利用杠杆资金抢筹万科实属迫不得已。其财报显示,截至10月末公司年内营收仅为4.2亿元,期末现金及现金等价物余额为15.76亿元。这意味着仅11日一天买入万科所动用的资金,就可以让钜盛华“家底”耗尽。

而0.8元的净值平仓线也让钜盛华承受着巨大的压力。这意味着万科按照此前的均价下跌20%,7个资管计划就得平仓。

可能成万科控股股东

事实上,宝能系对万科的股权觊觎已久,其在最近半年来不断斥巨资增持。相关资料显示,今年7月,钜盛华买入万科A股股票4.50亿股,成交价格在13.28~15.99元之间;8月买入4.76亿股,成交价区间为12.66元/股~14.06元/股;11月又买入6499.69万股,价格区间为14.37元/股~15.23元/股。

而宝能系的另一个主要平台前海人寿,今年6月曾经少量买入万科2.05万股,并在6月和7月卖出100股和8700股。但7月和8月则各买入6.56亿股和8020.38万股,7月的买入均价为13.28元/股~15.47元/股,8月为12.7元/股~ 14.38元/股;加上12月通过资管产品以及10日和11日的增持,初步估算宝能系在万科上投入的资金约为400亿元之巨。

目前,前海人寿与钜盛华合计持有万科达到24.81亿股,占比约为22.45%。而按照万科的公司章程,若满足下面两个条件中的一条,那么就可以认定为控股股东:第一,该人单独或者与他人一致行动时,可以选出半数以上的董事;第二,该人单独或者与他人一致行动时,可以行使公司百分之三十以上(含百分之三十)的表决权或者可以控制公司的百分之三十以上(含百分之三十)表决权的行使。

由此来看,宝能系目前距离第二个条件——30%持股权仅有7.55%的差距。若最终宝能系持股比例达到30%,万科就将告别无控股股东时代。

但作为中国地产龙头,各路资金显然不愿意宝能系一股独大。据港交所数据,在7月和8月宝能系大举进攻万科后,华润股份曾在今年8月底9月初增持万科,但截至三季度末,其持股比例仅为17.31%,目前其持股比例距离宝能系已经有了超过5个百分点的差距。

而安邦系也加入战局,12月7日,安邦系通过3只保险产品和安邦养老保险公司合计买入5%万科股票,同样实现了举牌。

市场影响

险资举牌引爆万科股价机构、游资大举抢筹

◎每经记者曾剑

今年下半年以来,万科股权之争越演越烈,而随着宝能系的深圳市钜盛华股份有限公司于12月10日和11日继续增持万科公司股份,持股比例达22.45%,成为万科第一大股东,这场争夺战进一步发酵。

与此同时,万科A(000002,SZ)近期的市场表现也十分强劲,带动了资金的强力追逐,一些“游资”和机构也因此大赚特赚。

资金演绎抢筹大戏

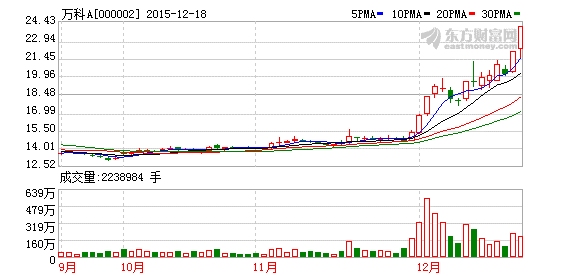

回顾万科A近期股价表现可看到,此前,一直不温不火的万科A11月末开始连续大涨,截至目前累计涨幅达55.75%。而在此期间,万科A总共出现4个涨停,盛况空前。

对此,市场普遍把万科A的大涨,归功于险资举牌带来的刺激。例如安邦系披露的权益变动书显示,安邦系对万科股票的买入主要发生在11月和12月,其中1.14亿股于11月买入,4.38亿股于12月买入。股票最低成交价为14.28元,最高成交价为19.75元。

龙虎榜数据显示,12月1日,万科A涨停,一家机构一口气买入10.72亿元;而两家卖出万科A股份的机构一共卖出约6.2亿元。12月2日,万科A再度涨停。龙虎榜数据显示,机构席位再度发力,两个机构专用席位合计买入22.92亿元。连续两个交易日,机构席位累计买入33.64亿元。而买入情绪最高的是西南证券深圳滨河大道营业部,该营业部这两日累计买入万科A得金额达35.21亿元,成为万科A股价上涨的最大助推器。

此后,市场进入游资抢筹阶段。12月9日的龙虎榜数据显示,以财富证券深圳深南大道营业部、申万宏源上海闵行区东川路营业部等为代表的游资开始扫货。其中,仅财富证券深圳深南大道营业部便买入了18亿元。不过,就昨日(12月17日)的龙虎榜数据来看,机构再次加入抢筹行列,买入金额前两名的为两家机构专用席位,合计净买入近26.5亿元。

QFII大本营借势获利

资金在二级市场强力追逐万科A的同时,大宗市场上也呈现出“繁荣”态势。

深交所披露的数据显示,10月,银河证券深圳深南大道营业部、华泰证券深圳益田路营业部、中信证券深圳深南大道营业部等便开始大量接盘。其中,银河证券深圳深南大道营业部出现次数最多,累计买入金额超过42亿元;中信证券深圳深南大道营业部也合计买入超过40亿元;华泰证券深圳益田路营业部两次接手了29亿元。

值得注意的是,在这些游资中,中金公司上海淮海中路营业部无疑是赢家,而这家营业部也是市场公认的QFII大本营。

《每日经济新闻》记者了解到,4月,中金公司上海淮海中路营业部便在大宗市场上大量交易万科A,显示出该席位拥有不少筹码。5月,该席位开始“只进不出”,累计从“机构专用”席位手中买入1.68亿元万科A,买入均价低于14元/股。7月15日,该席位以14.71元/股的价格卖出2325.80万元。10月,该席位再度交易1.64亿元万科A.

深交所披露的数据显示,在万科A近4期的龙虎榜中,都有中金公司上海淮海中路营业部的身影,且均处于卖方。具体来看,12月1日,中金公司上海淮海中路营业部卖出4.81亿元万科A,12月2日卖出6.7亿元,12月9日卖出1.71亿元,12月17日卖出1.51亿元。合计共卖出金额达14.73亿元。

记者观察

股权争夺白热化万科或施“毒丸计划”

每经记者李智

已经顺利“上位”的宝能系,还在不断用真金白银巩固着自己的地位。

继12月7日举牌万科后,钜盛华继续扫货万科,直接诱发万科A(000002,SZ)昨日(12月17日)股价再次涨停。

面对宝能系的步步紧逼,一系列疑问也成为外界关注的焦点,风暴眼中的万科管理层是否愿意多年的平衡被打破?如果一场反击战正在酝酿,那么又将如何演绎?

在这场股权争夺战中,万科管理层曾做过公开表态。面对大股东变更的疑问,万科董事长王石曾表示,万科过去一直是股权分散的公司,获得了大股东、中小股东的支持。万科一直没有绝对控股和实际控制人,但有相对控股,无论大股东是谁,管理层仍有积极的发言权。

而在昨晚,王石明确表示不欢迎新大股东宝能系,因为其“信用不够”,“宝能系可以通过大举借债,强买成第一大股东,甚至私有化,但这可能毁掉万科最值钱的东西”。

随着上述王石最新表态曝光,外界对于万科接下来可能发出的反击更为关注。其中,近期爱康国宾(KANG,NASDAQ)反击江苏三友收购而抛出的“毒丸计划”,会不会成为万科接下来所要祭出的“大招”,更是各方热议的焦点。

据了解,爱康国宾的“毒丸计划”事实上就是“股权摊薄反收购措施”。最常见的形式是,在一家公司未被认可的收购方,收购较多股份时,除敌意购股方外,其他所有股东均有机会以很低价格买进新股,大大稀释收购方的股份,继而使收购变得代价高昂,最终达到阻止收购的目的。比如,曾经新浪面对盛大收购之时,就凭借这样的“毒丸计划”最终胜出。

但在A股市场上,因为与海外市场的规则不同,“毒丸计划”往往被改良成为定向增发形式。比如2013年,大商股份面对茂业系举牌,曾推出了一份重组方案,即通过定增收购大股东资产方式,来达到快速提升大股东持股比例的目的。当然,最终这一份方案因为机构联手否决而以失败告终。

结合近期的走势来看,由于万科股价被快速拉升至高位。如果公司近期启动非公开增发,比如按照停牌前20个交易日均价的90%来确定增发价格,那么相对于二级市场的直接增持,参与定增来提升持股份份额的成本无疑将降低很多。但万科即使真的施展“毒丸计划”也要面临两道坎,一是定增方案能否通过股东大会审议,毕竟宝能系已有了话语权;另外则是能否成功找到定增股份的认购者,毕竟参与定增也需要不菲的资金。