更新时间:2016-11-09 08:03:43来源:互联网

纳入三年评级范围的基金共有799只,较上期增加了36只。其中,股票基金15只,混合基金487只,债券基金297只。上证综合能力评级为五星的基金共有117只,约占参与评级数量的14.6%。纳入五年评级范围的基金共有531只,较上期增加了20只。其中,股票基金10只,混合基金370只,债券基金151只。上证五年期综合能力评级为五星的基金共有77只,约占参与评级数量的14.5%。

从长期回报来看,国内主动管理公募基金能够持续为投资者获取超过市场收益水平的回报,主动管理普遍起到了积极作用。截止2016年三季度,在过去10年中主动管理股票型、混合型、债券型基金指数收益率分别为253.26%、287.77%和102.62%,同期沪深300指数和中债总财富收益率为131.84%和50.58%。从过去10年的业绩数据来看,主动管理股票型、混合型、债券型基金年化收益率分别为13.45%、14.51%和7.32%。

从2016年三季度综合能力五星级基金的构成来看,三年期五星基金共117只,30只为新晋基金,替换比例为25.6%。五年期五星基金共77只,9只为新晋级基金,替换比例为11.7%。其中,股票型基金中汇丰大盘A、申万量化混合基金中汇添富价值、汇添富民营活力、宝盈核心A、宝盈资源、新华分红、嘉实精选等在参与评级中获得五星评级的次数较多;债券基金中易方达回报A\B、工银双利A\B、长信利丰(519989)获得五星评级的次数较多。股票基金中参与评级的产品数量较少,尚未出现连续多期被评为五星的基金。对于持续多次能够被评为高星级的基金,投资者可重点关注。

一、上海证券本期基金评级概况

上海证券基金评价体系对开放式基金(股票型、债券型和混合型)每季度进行一次综合评级,三年评级期间为42个月,五年评级期间为66个月,其中包含基金6个月的建仓期,实际评价对象均有三年或五年以上完整的历史运作时间。本评级系统从选股能力、择时能力以及风险控制能力三个层面对开放式基金进行综合评价,并将三方面等权重综合由高到低得出五星至一星基金。

纳入三年评级范围的基金共有799只,较上期增加了36只。其中,股票基金15只,混合基金487只,债券基金297只。上证综合能力评级为五星的基金共有117只,约占参与评级数量的14.6%。

纳入五年评级范围的基金共有531只,较上期增加了20只。其中,股票基金10只,混合基金370只,债券基金151只。上证五年期综合能力评级为五星的基金共有77只,约占参与评级数量的14.5%。

表1:2016年三季度上证评级基金数量2016-3Q三年评级五年评级(只)纳入评级五星纳入评级五星股票型152101混合型4877337055债券型2974215121合计79911753177数据来源:上海证券基金评价研究中心

二、主动管理基金业绩分析

从长期回报来看,国内主动管理公募基金能够持续为投资者获取超过市场收益水平的回报,主动管理普遍起到了积极作用。截止2016年三季度,在过去10年中主动管理股票型、混合型、债券型基金指数收益率分别为253.26%、287.77%和102.62%,同期沪深300指数和中债总财富收益率为131.84%和50.58%。从过去10年的业绩数据来看,主动管理股票型、混合型、债券型基金年化收益率分别为13.45%、14.51%和7.32%。

在不同时间阶段,主动管理基金指数相对于同风险类别的市场基准,均取得更高的收益率。在过去3年、过去5年等分阶段统计中,股票基金、混合基金收益率均高于沪深300指数;债券型基金的收益率均高于中债总财富。从统计结果来看,投资者通过基金来参与相应资产的投资,其回报率明显高于直接参与基础资产。

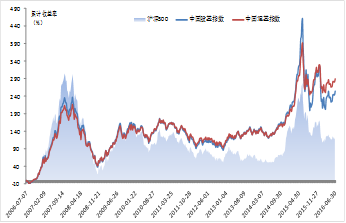

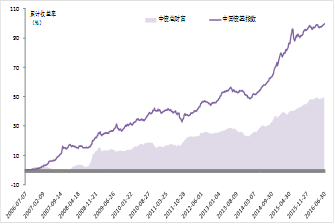

图1、中国股基指数、中国混基指数业绩走势 图2、中国债基指数业绩走势

图2、中国债基指数业绩走势 数据来源:上海证券基金评价研究中心

从近期收益率来看,主动管理型基金跑赢市场基准,但最近一个季度偏股型基金业绩相对落后。在过去1年中,虽然A股股指经历大幅震荡,但在偏股基金平均收益率优于市场指数表现,沪深300指数期间收益率为1.57%,同期中国股基和混基收益率为12.38%和11.25%。

然而,采用主动管理策略的股票基金和混合基金,在三季度的业绩收益并没有太理想,从相应指数涨幅来看,季度平均收益率分别为1.23%和1.26%,同期沪深300指数收益率为3.15%。主动管理型基金在三季度的业绩落后,或主要由于配置结构上与基础市场的差距,偏股基金相对偏好于中小盘成长股,而当期大盘蓝筹的收益相对更佳。

表2:主动管理基金指数与市场指数各阶段收益率对比累计收益率主动管理基金指数市场指数(%)中国股基指数中国混基指数中国债基指数沪深300中债总财富过去1季度1.231.261.913.151.92过去半年4.733.762.311.092.17过去1年12.3811.256.061.576.49过去3年44.9760.9732.2135.0521.18过去5年66.2578.653.226.0329.59过去7年60.5679.5860.748.2734.93过去10年253.26287.77102.62131.8450.58年化收益率13.45%14.51%7.32%8.77%4.18%数据来源:上海证券基金评价研究中心(截止日期:2016-9-30)

三、基金管理能力指标

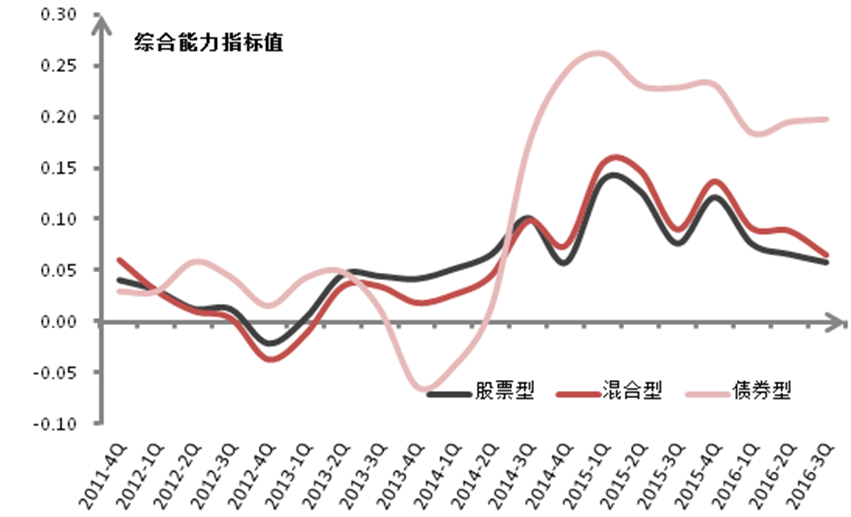

股票基金和混合基金综合能力指标值下滑。与上期相比股票和混合两类基金的综合管理指标值有所下滑,其中选股能力指标和风险控制能力指标在本期内同时下挫。从评级范围的观测时间来看,近三年股票和混合基金平均收益率为54.37%和55%,同期沪深300指数收益率为35.05%,累计的超收益效应依然较为明显。但从本季度收益数据来看,参与评级的股票基金和混合基金平均收益并不佳,未跑赢同期沪深300指数,这也使得评级指标值有所下挫。

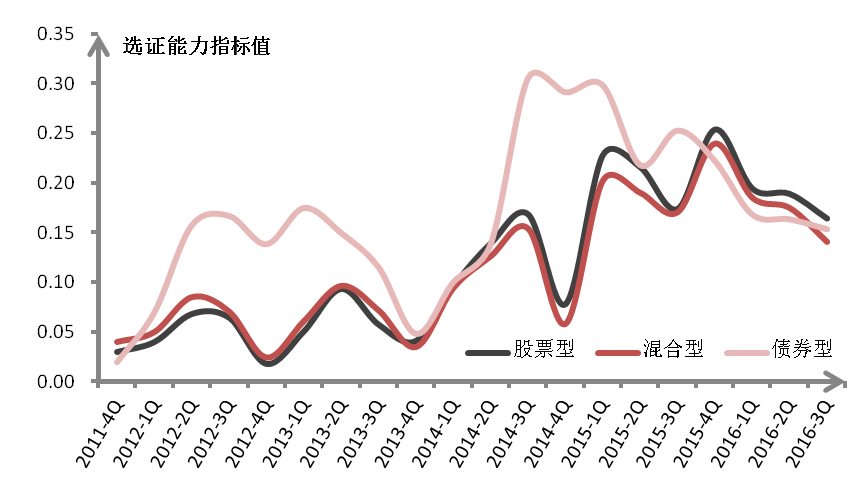

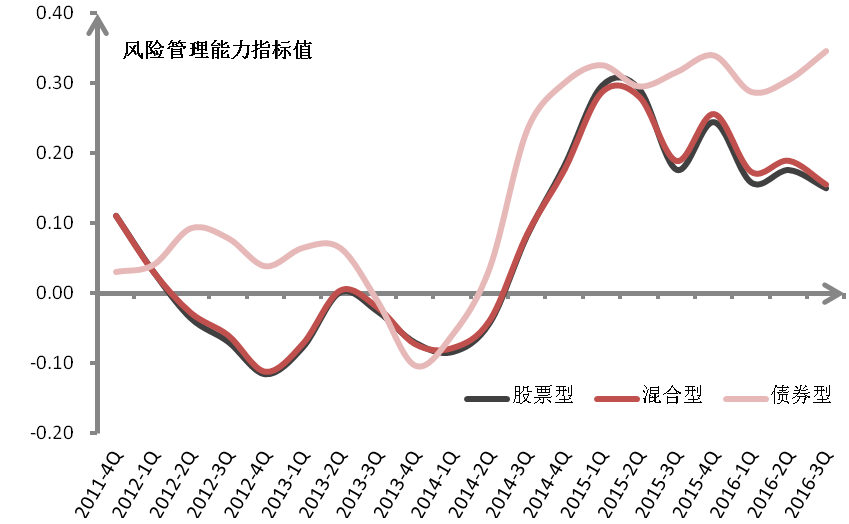

从单项指标来看,证券选择能力和风险控制能力指标值的下降,对于偏股型基金绝非是好消息,或直接意味着主动管理型基金普遍获取超额收益可能性的下降。从长期数据来看,基金超额收益的贡献多来源于选股所提供。自2013年初起,偏股基金的选证能力指标呈现震荡上升趋势,至2015年四季度指标值开始回调,同期股指下挫,基金收益不佳,获取超额收益的稳定性开始下降。在风险控制方面,股票和混合型基金风险管理能力指标在2015年一季度达到高点后开始震荡下挫,两类基金风险交换效率在最近几个季度有所下降。

债券基金综合能力指标值走平。本期债券基金综合能力指标值较上期未出现明显变化。从评级范围的观测时间来看,最近三年债券基金平均累计收益率为32.21%,同期中债总财富收益率为21.18%,超额回报效率较为明显。从具体单项指标来看,债券型基金选证能力、择时能力指标下降,风险控制能力指标值上调。

图3-图6、评级基金综合能力指标值及单项指标值变化情况

数据来源:上海证券基金评价研究中心(截止日期:2016-9-30)

四、单项能力指标分析

1、证券选择能力:重仓股表现超越市场平均水平。

对于主动管理股票和混合型基金,从选股所获得的超额收益相对稳定,且基金每季度新增股票的收益率在当季通常有较好的表现。

统计2016年三季度季报中主动管理偏股型基金前十大重仓股,共涉及1828只股票,占A股全体股票总数的61.8%。从当季收益率来看,剔除季度内成立的新股外,基金重仓股的平均收益率为4.16%,A股股票平均收益率为3.83%,基金重仓股收益率略领先于A股。三季度重仓股中,404只为基金新增重仓票,该部分股票(剔除季度内成立的次新股)平均收益率为10.13%,高于重仓股收益率。

对于偏股型基金连续持有一年以上的重仓股,在过去一年中的平均收益率为20.68%,同期中证A股股指收益率为6.67%。基金长期重仓股对其业绩稳定起到较好的效果。

2、时机选择能力:偏股基金择时收益不佳。

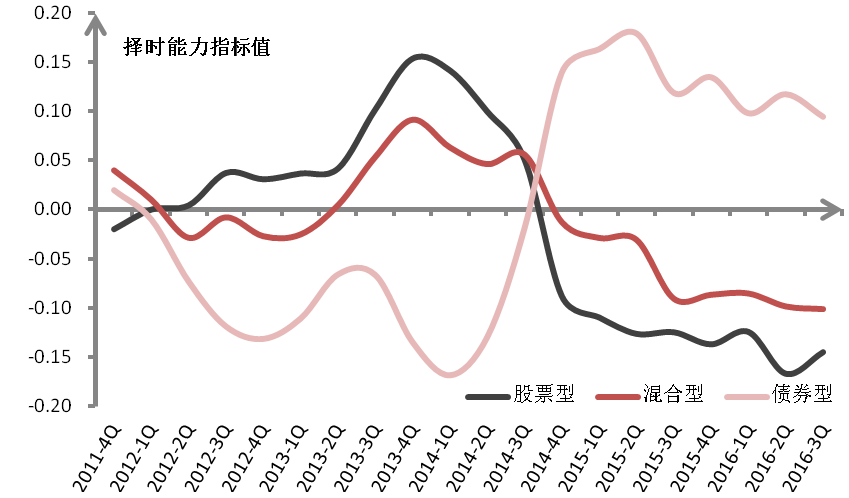

择时能力指标是基金根据对市场走势的判断,通过调整资产/行业配置以增加或降低对市场的敏感度进而跑赢基金基准,创造超额收益的能力。本期股票基金择时能力指标上行,混合基金择时能力指标走平,而债券基金该项指标小幅下滑。

对于股票基金而言,由于法规条款限制,股票仓位不得低于80%,其三季度的股票平均仓位为88.48%,较上季度略有提升。混合型基金则在近几个季度一直处于较低水平,平均值在55%左右。从股票基金和混合基金择时指标走势对比来看,混合基金相对较低的仓位配置在本期并未得到较好的得分,反而处于高仓位的股票基金择时指标值明显上调。但需要强调的是,从择时指标的绝对值来看,两类基金的择时能力都未贡献正的超额收益。

对于债券基金而言,择时指标值下调,债券基金整体降低投资杠杆。债券基金的持债仓位连续6个季度降低,由2015年1季度128.16%的较高仓位,降低至2016年三季度的102.62%。

表3、股票基金、混合基金、债券基金主要资产配置情况 股票基金混合基金债券基金(股票市值占基金净资产值)(股票市值占基金净资产值)(债券市值占基金净资产值)2015-1Q91.43%79.24%128.16%2015-2Q90.92%76.56%125.56%2015-3Q87.06%64.49%118.65%2015-4Q89.03%60.12%115.67%2016-1Q88.35%58.83%114.47%2016-2Q88.00%55.51%110.89%2016-3Q88.48%55.57%102.62%数据来源:上海证券基金评价研究中心

3、风险管理能力:市场风险偏好明显下降

风险管理能力衡量基金承担单位风险所获取的超额收益,反映了基金的风险收益交换效率。本期股票型、混合型风险控制能力指标值降低,债券基金风险管理能力指标均较上期有所上升。

股票基金中,风控能力指标得分较高的基金有:申万量化(163110)、汇丰大盘A(540006);混合基金中,风控能力指标得分较高的基金有:诺安中小盘(320011)、兴全合润(163406)、长信量化(519983);债券基金中,风控能力指标得分较高的基金有:国泰双利A(020019)、中邮稳定A(590009)、万家稳增A(519186)。

五、五星基金长期业绩领跑

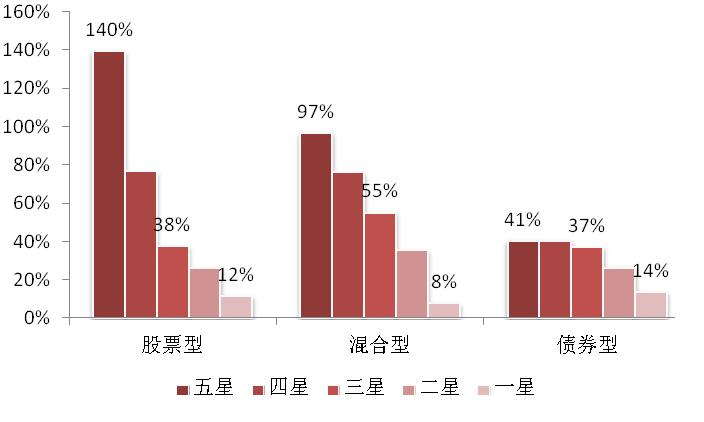

长期来看,高星级基金与低星级基金业绩收益差距两重天,高星级基金能够持续保持相对较高的净值收益率,而低星级基金长期净值收益率则处于较差水平。以股票基金为例,截止2016年三季度,综合能力五星级股票基金近三年来平均收益率为140%,而同期一星级股票基金收益率仅为12%,收尾相差近128%。对于投资者而言,应谨慎购买专业评级机构给出的较低评级的相关基金。长期持有低星级基金,导致投资者回报率落后于市场的概率加大。

从2016年三季度综合能力五星级基金的构成来看,三年期五星基金共117只,30只为新晋基金,替换比例为25.6%。五年期五星基金共77只,9只为新晋级基金,替换比例为11.7%。其中,股票型基金中汇丰大盘A、申万量化混合基金中汇添富价值、汇添富民营活力、宝盈核心A、宝盈资源、新华分红、嘉实精选等在参与评级中获得五星评级的次数较多;债券基金中易方达回报A\B、工银双利A\B、长信利丰获得五星评级的次数较多。股票基金中参与评级的产品数量较少,尚未出现连续多期被评为五星的基金。对于持续多次能够被评为高星级的基金,投资者可重点关注。

图7 各星级基金在过去三年中的业绩表现

数据来源:上海证券基金评价研究中心(截止日期:2016-9-30)

表4、上海证券三年综合能力五星级基金 基金代码基金名称*基金代码基金名称*基金代码基金名称*股票型540006汇丰大盘A6月16日163110申万量化5月8日 混合型90001大成价值4/31410006华富策略精选5月18日166801浙商新思维5月5日217001招商偏股8月31日213006宝盈核心A13/17470098汇添富逆向2月5日151002银河收益12月31日340008兴全有机5月17日570008诺德周期3月5日20003国泰精选4/31690001民生蓝筹5月17日163412兴全轻资产5月5日233001大摩基础1月31日519113浦银生活5月15日200015长城优化1月4日257010国联安小盘8月31日166005中欧价值A7月15日710002富安达策略3月4日340001兴全可转债13/31570005诺德成长3月15日229002泰达逆向4月4日50004博时精选2/31160211国泰小盘8月14日590008中邮战略4月4日160505博时主题17/31260112景顺能源2月14日519150新华消费4月4日253010国联安安心2/31590003中邮优势3月14日163822中银主题3月3日163402兴全趋势13/30202019南方策略4月13日160916大成优选3月3日519995长信金利1月28日210004金鹰稳健5月12日519712交银核心3月3日540002汇丰龙腾12月27日163406兴全合润11月12日690009民生红利3月3日213003宝盈策略8月25日320011诺安中小盘8月12日762001国金国鑫3月3日166001中欧新趋势A2月25日519700交银主题5月12日519679银河主题3月3日540003汇丰策略A8月24日519983长信量化7月10日660015农银行业2月2日202005南方成份9月24日519097新华市值7月9日750005安信稳增A2月2日460002华泰成长8月24日202023南方成长3月9日519020国泰金泰A2月2日320006诺安灵活14/20166009中欧新动力(310328)A2月9日160212国泰优势1月1日166002中欧蓝筹A7月19日590006中邮中小盘8月8日370027上投301月1日180013银华领先5月19日688888浙商成长1月8日519120浦银战略1月1日40011华安核心5月18日673010西部新动向5月7日000039农银低估值1月1日571002诺德主题1月18日530016建信恒稳6月6日000017财通主题1月1日420003天弘永定1月18日519697交银行业5月5日210002金鹰红利6月18日360016光大行业4月5日 债券型160602鹏华债券A8月31日020019国泰双利A1月17日160217国泰互利6月6日20002国泰债券A5月24日340009兴全磐稳8月15日217022招商产业债A5月5日110007易方达收益A16/31519186万家稳增A6月15日050027博时纯债A2月3日110008易方达收益B17/31519187万家稳增C4月15日750002安信收益A3月3日160608鹏华债券B3月28日485011工银双利B11月11日750003安信收益C3月3日121009国投稳定3月21日485111工银双利A11月11日590009中邮稳定A2月2日110017易方达回报A20/21121012国投优化A/B8月11日590010中邮稳定C2月2日110018易方达回报B19/21128112国投优化C8月11日519669银河领先2月2日20012国泰债券C5月20日166008中欧强债A7月8日020033国泰民安A2月2日530008建信稳定增利C15/20217018招商安瑞5月9日020034国泰民安C2月2日162210泰达集利A9月19日200013长城增利A8月8日380009中银添利1月1日162299泰达集利C8月19日200113长城增利C7月8日000054鹏华增利1月1日450005国富债券A6月18日485114工银添颐A7月7日000045工银产业债A1月1日630003华商债券A4月17日530017建信双息A6月6日000046工银产业债B1月1日数据来源:上海证券基金评价研究中心*列为被选为综合评级五星级基金的次数/参与评级期数表5、上海证券五年综合能力五星级基金 基金代码基金名称* 基金代码基金名称*基金代码基金名称*股票型540006汇丰大盘A5月5日混合型70001嘉实成长A11/31540003汇丰策略A8月16日519113浦银生活4月7日121001国投融华17/31202005南方成份8月16日166005中欧价值A7月7日217001招商偏股2/3120010国泰金牛13/16570005诺德成长4月7日151002银河收益20/31163805中银动态7月13日160211国泰小盘6月6日2001华夏回报A17/31213008宝盈资源12月12日360011光大配置6月6日20003国泰精选2/30340007兴全责任4月12日590003中邮优势4月6日233001大摩基础1月29日320006诺安灵活12月12日630005华商动态6月6日257010国联安小盘6月28日70013嘉实精选12月12日519093新华品质5月5日340001兴全可转债13/28519183万家灵活4月12日202019南方策略1月5日50004博时精选2月28日460005华泰价值6月11日163406兴全合润4月4日40004华安宝利17/27166002中欧蓝筹A8月11日320011诺安中小盘4月4日160505博时主题16/2540011华安核心3月10日470009汇添富民营4月4日162205泰达预算16/25420003天弘永定1月10日519700交银主题4月4日519087新华分红15/23210002金鹰红利4月10日519983长信量化2月2日163402兴全趋势12月22日410006华富策略精选1月10日519097新华市值1月1日540002汇丰龙腾12月19日519069汇添富价值9月9日202023南方成长1月1日213003宝盈策略7月17日213006宝盈核心A9月9日166009中欧新动力A1月1日166001中欧新趋势A2月17日340008兴全有机6月9日519068汇添富焦点5月17日690001民生蓝筹4月9日 债券型160602鹏华债券A10月31日420102天弘永利B3月12日202103南方多利A1月7日20002国泰债券A1月24日20012国泰债券C1月12日233005大摩强债3月6日110007易方达收益A11月23日162210泰达集利A8月11日485011工银双利B3月3日110008易方达收益B12月23日162299泰达集利C5月11日485111工银双利A3月3日160608鹏华债券B6月20日519989长信利丰10月10日121012国投优化A/B3月3日121009国投稳定5月13日340009兴全磐稳5月7日128112国投优化C3月3日110017易方达回报A13/13519186万家稳增A1月7日40019华安稳固C2月2日数据来源:上海证券基金评价研究中心*列为被选为综合评级五星级基金的次数/参与评级期数

分析师承诺

分析师 高琛

本人以勤勉尽责的职业态度,独立、客观地出具本报告。本报告依据公开的信息来源,力求清晰、准确地反映分析师的研究观点。此外,本人薪酬的任何部分过去不曾与、现在不与、未来也将不会与本报告中的具体推荐意见或观点直接或间接相关。

公司业务资格说明

本公司具备证券投资咨询业务资格,是具备协会会员资格的基金评价机构。

重要声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证,不保证该信息未经任何更新,也不保证本公司作出的任何建议不会发生任何变更。在任何情况下,报告中的信息或所表达的意见并不构成所述证券买卖的出价或询价。在任何情况下,我公司不就本报告中的任何内容对任何投资作出任何形式的担保。我公司及其关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供或争取提供投资银行或财务顾问服务。业绩表现数据仅代表过去的表现,不保证未来结果。投资收益和本金将随市场波动,当出售证券资产时可能发生损益。当前的表现可能会高于或低于那时引用的数据。

本报告版权归上海证券有限责任公司所有。未获得上海证券有限责任公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。如遵循原文本意地引用、刊发,需注明出处为“上海证券基金评价研究中心”。

(:赵艳萍 HF094)